红色警戒!人民币逼近生死线 央行撒手不管了?2016年09月09日 07:39来源: 编辑:东方财富网

编辑:东方财富网

字体:[url=]大[/url][url=]中[/url][url=]小[/url]|共1011人参与讨论| 用手机讨论

用手机讨论

[color=rgb(69, 69, 69) !important]就在昨天,中国央行和人民币空头的较量正式展开。

点击查看大图

这更像是一部电影,其中一个剧情令人印象深刻:人民币做空者兵临城下,中国央行礼貌的开枪。

继华尔街情报本周二爆料出《做空中国的人原来都藏这了他们预感有些事即将发生》一文后,人民币空头终究是忍不住开始行动了。

就在昨天,中国央行和人民币空头的较量正式展开。

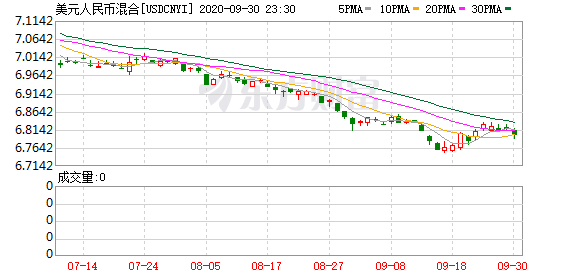

离岸人民币周四跌破6.68,逼近6.70警戒位,若该关口失守,可能引发汇率的大幅波动,并让空头更为肆无忌惮。与此同时在岸人民币兑美元三连涨嘎然而止。

注:整数关传统而言对于人民币汇率都很重要。当在岸汇率去年12月跌破6.4时,市场的反应是推动人民币创下去年8月意外贬值以来的最大月跌幅。2016年6月末,人民币在跌破6.6之后的四周时间里下跌了0.8%。

造成这一现象的原因可能是,G20峰会落幕市场认为央行将允许[color=#000 !important]人民币贬值

,投机者因而抓住市场预期想趁机大干一笔。 如果央行让人民币6.7失守,市场会把它作为一个明确的信号,即准备好进一步贬值。难道央行真的撒手不管了?

蛛丝马迹

据昨天亚洲时段观察到的现象,早盘出现的美元/离岸人民币卖盘,部分由于[color=rgb(0, 0, 0) !important]银行

涌向现汇市场以满足其人民币资金需求。

本周早些时候,在岸人民币在G20结束后出现放量交易,对美元一度快速走弱,但随后收复失地。中资大行曾在人民币跌至6.687元附近后入场抛售美元,维稳汇价。

空头兵临城下,同样沉默数日的中国央行站出来,明白无误的告诉做空者——这是我的地盘,记吃不记打的放马过来。

敲打空头

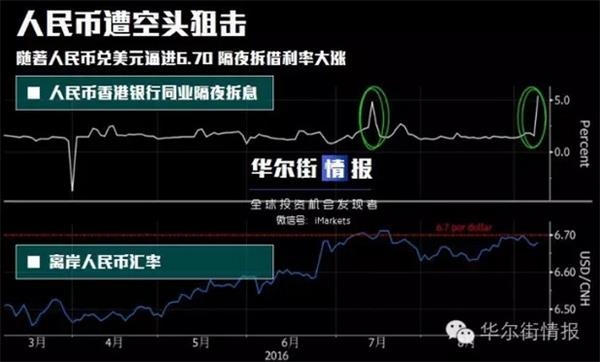

央行重复一月的戏法,收紧流动性(香港市场离岸人民币流动性)以击退人民币空头。

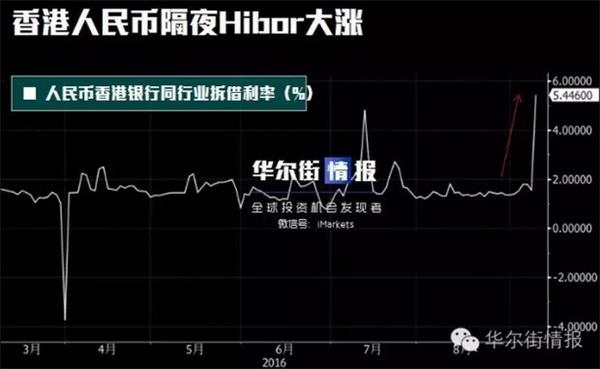

根据香港财资市场公会的数据,周四人民币香港银行同业隔夜拆息(CNH Hibor)飙升388基点至5.45%,达到2月份以来最高点。

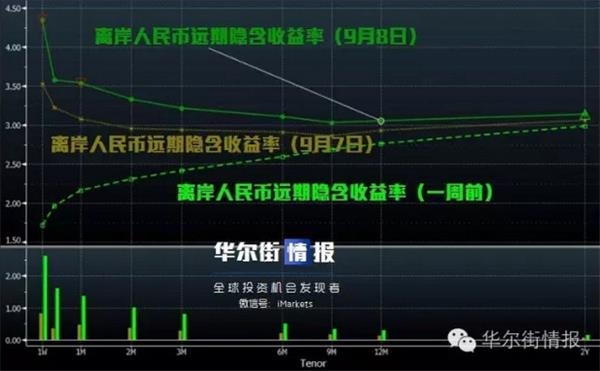

美元/离岸人民币(CNH)远期隐含收益率曲线连续第二天呈现倒挂,表明短期离岸人民币市场的流动性趋紧。流动性紧缩不是技术层面的因素所导致的,在10月人民币正式纳入特别提款权(SDR)篮子之前,这种状况可能都将持续。

于是我们昨天见到了熟悉的一幕,背后的场景可以随意发挥:

人民币香港银行同业隔夜拆息定价(CNH Hibor)飙升388基点至5.446%,打破此前数月的稳定走势,升至2月19日以来最高点。这一反应离岸人民币短期融资成本的指标,近六个月平均水平位于1.589%,1月12日该[color=#000 !important]利率曾升至66.8%的历史高点。

历史经验表明,这或许是中国央行入市干预,打击离岸人民币空头的信号。

今年1月,人民币面对较大贬值压力,中国央行据报道曾采用大幅收紧香港市场离岸人民币流动性的做法,抬高卖空CNH的成本,稳定CNH汇率。此前有市场声音认为,G20峰会结束后,中国央行维稳汇率的力度会减弱。离岸人民币流动性再度吃紧表明,人民币汇率多空争夺战可能再度升温。

以下为华尔街情报汇总分析师对该事件看法:

[color=rgb(0, 0, 0) !important]光大银行国际投资有限公司研究部主管Banny Lam也表示,香港市场人民币存款不断下降,显示市场上对于人民币的贬值预期仍然很强,“监管当局或通过收紧离岸流动性来打击空头。”

上海商业银行研究主管Ryan Lam在采访时表示,为对抗G-20峰会后做空人民币的投机势力,中国央行或已于本周入市干预收紧离岸流动性,导致今天早盘USD/CNH隔夜远期点数以及明天次日远期点数均上扬。随后银行间拆息定价的上涨,亦显示短端离岸人民币流动性的确明显收紧。

瑞穗银行亚洲外汇策略师张建泰表示,中国央行可能再次祭出1月份的措施,即收紧流动性并打击做空人民币的投机活动。他表示,[color=rgb(0, 0, 0) !important]人人都在谈论G20峰会过后人民币会贬值,央行可能是针对这点做出了反应。

麦格理银行外汇和固定收益策略主管Nizam Idris表示,中国央行已经吸取了1月份导致市场动荡的教训,将平滑人民币的贬值。

对亚洲新兴市场货币预测最准的[color=rgb(0, 0, 0) !important]荷兰国际集团亚洲研究主管Tim Condon表示,触及6.7不会引发恐慌性的美元买盘。预计在岸人民币今年年底将位于6.69处,Roed-Frederiksen的预测是6.8.

[color=rgb(0, 0, 0) !important]加拿大皇家银行亚洲外汇策略部主管Sue Trinh表示,人为划出的界线很少能永远守住的;虽然6.7目前看来问题不大,但这只是一个数字。不管中国干预与否,都无法改变汇率被高估、以及仍然有显著资本外流压力的事实。

经验教训

人民币走势反映了政策制定者所面临的挑战:需要允许人民币贬值来提振出口,从而帮到处于逾20年来最慢增速的经济。但贬值幅度必须受控,因为不受约束的贬值将刺激资本外流。

鉴于人民币马上就将于10月1日加入国际[color=#000 !important]货币基金组织(IMF)储备篮子,为了不在国际同行面前颜面尽失,央行并不会在G20峰会结束后就突然撒手不管,而且美联储9月加息可能性有限。

中国经济增长正在企稳,可能会限制人民币的下行空间。

中国央行最新的举措远没有1月份那么极端,当时设法抽干了离岸人民币市场的流动性,推动隔夜拆息最高升至66.8%。因为成本高企,原本借入人民币来做空的投机者被迫平仓。

在过去一周里人民币逼近了重要关口1美元兑6.7元,中国央行目前阶段的干预会释放一个强烈的信号,即该行可能不允许人民币急剧走贬。这就会打击由过去几个月资本外流加快所引发的人民币快速贬值预期。

中国经济增长企稳、美联储9月加息可能性有限以及人民币加入SDR,都是稳定人民币汇率的力量。话虽如此,但最新的干预和夏季资本外流加剧的迹象令人惊讶。

国际金融协会通过电子邮件发送报告称,对8月份中国经常项目盈余和中国央行外储操作的估算显示,中国在8月份遭遇1月份以来最大规模资本外流。

中国央行在外储操作中卖出了大约120亿美元,是3月份以来最高月度出售规模,多数资本外流是以人民币为基础。

加JingGuanBbs

加JingGuanBbs 京公网安备 11010802022788号

论坛法律顾问:王进律师

知识产权保护声明

免责及隐私声明

京公网安备 11010802022788号

论坛法律顾问:王进律师

知识产权保护声明

免责及隐私声明