华泰港股策略吕程团队:美股投资者结构与变迁 2019-04-18 07:54

发布时间:2019年4月17日

研究员:吕程S0570518010001

美股投资者结构变化对A股的借鉴意义

伴随着A股市场的不断改革和开放,以公募基金、私募、资管、保险、外资为代表的机构投资者对市场的影响日益显著。美股市场历史上同样经历了以养老金和共同基金为代表的机构投资者崛起,市场结构从个人投资者主导演变为机构投资者主导的过程。我们在本文中解析美股市场目前的投资者结构,个人投资者参与美股投资的方式,以及投资者结构变化演进的历史和主要原因,或许对展望A股未来市场结构发展有一定借鉴意义。

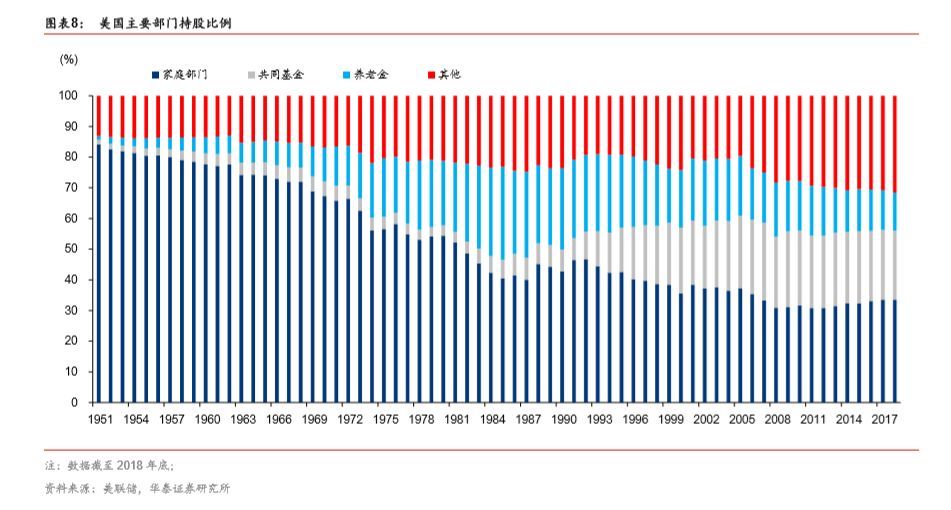

美股市场投资者结构概览

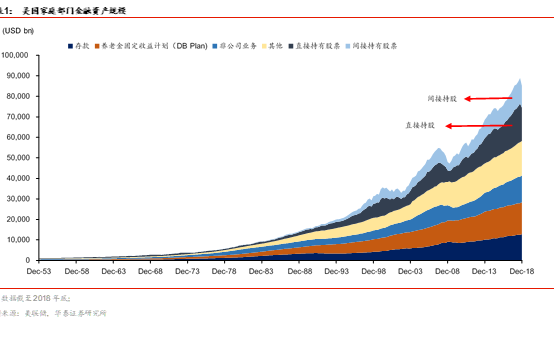

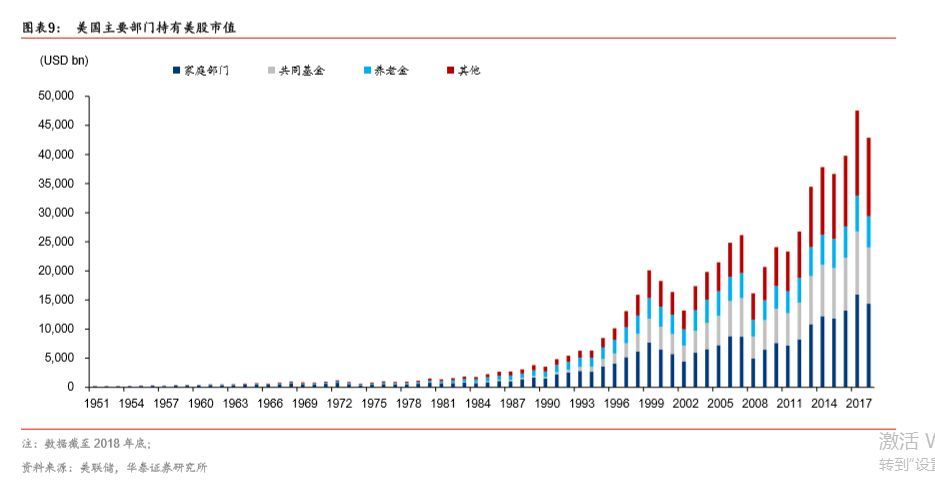

截至2018年底,美国各部门持有的公司股权市值为42.9万亿美元,其中家庭部门(剔除非营利组织)持有市值为14.3万亿美元,占比34%;机构投资者中,共同基金、外资、各类养老金、以及ETF持有整体公司股权市值的占比分为别23%,15%,12.5%以及6%,是仅次于家庭部门的主要投资者类型(完整分类见后文)。我们认为随着机构投资者崛起,以及家庭参与投资共同基金和养老金的上升,家庭持有股权占比从50年代超过80%的高位持续下降,过去5年稳定在32-34%。而随着对冲基金、高频交易等近几年的发展,个人投资者占美股成交量的比重或低于23%。

个人投资者以何种方式持有美股?

美股个人投资者通过直接和间接两种方式进行持股。我们估算,截至2018年底个人直接和间接持有美股的总市值为23.6万亿美元:直接持股(家庭部门剔除对冲基金)13万亿美元,间接持股10.6万亿美元,分别占个人持有美股市值的55%和45%。间接持股主要通过:1)共同基金;2)养老金计划;3)员工持股计划,通过共同基金和养老金持股规模较大,分别为5.1万亿美元(占个人持有美股市值的21.8%)和5.3万亿美元(22.6%)。由于养老金可延迟纳税,以及机构投资者在交易和决策等方面具有优势,因而与1990年相比,家庭间接持股规模增速远超直接持股规模增速。

养老金和共同基金的崛起带来美股市场更加机构化

美股市场结构经过近90年演变,从个人投资者主导发展为机构投资者主导,发展历程可分为4个阶段:1)1920-1945年间,美股“赚钱效应”吸引个人投资者涌入市场;2)二战至70年代间,养老金持股占比上升,机构投资者初步涌现;3)70年代-20世纪末,养老金进一步壮大、公募基金90年代起迅速发展,家庭直接持股占比加速下降;4)2000年后,其他机构投资者尤其外资加大对美股的投资,加之金融危机的冲击,家庭直接持股比例进一步下降并稳定在32%-34%左右。从美股市场结构长期演变中,不难看出养老金和共同基金的崛起是家庭直接持股占比下降的重要原因。

风险提示:A股市场外资流入步伐不及预期;金融监管政策变化引发投资者结构变化;美国人口老龄化不及预期。

美股市场结构概览

不同类型投资者持股结构

统计口径

根据美联储每季度披露的各个部门的资产负债表和资金流信息,截至2018年底,美国各部门持有的公司股权(Corporate Equities)市值为42.87万亿美元。需要对这一概念进行两点说明:

1)这一概念可以理解为各部门直接持有的股权市值。这一统计范围涵盖了普通股和优先股;包括美国公司以及外国公司发行的美国存托凭证(ADR);不包括持有的共同基金份额,各部门持有的共同基金份额单独披露。

2)这一概念更加广泛。市场常用的,一般意义下的美股市值主要是指在美国纽交所、美国股票交易所和纳斯达克上市的普通股,根据Bloomberg数据,2018年该部分市值大约为35万亿美元。美联储披露的公司股权市值数字更大,因为还包括了公司未在交易所上市部分的股权(我们认为,可以理解为类似于H股公司的内资股)、联邦政府在不良资产救助计划中购买的金融公司股权的估计市值。一般意义的美股市值占此统计口径的绝大部分。

下文除非特殊说明,使用美联储的统计口径,即42.87万亿美元代表整体美股。

各类型投资者持有美股规模和占比

美联储对于各部门的分类和定义,18年底主要类型投资者持股规模和占比,以及我们在本文分析计算时进行的调整如下:

1. 家庭部门和非营利组织Households and Nonprofit Organizations

1)家庭是我们本文分析的重点。美联储公布的大部分家庭金融资产和负债项是通过总量减去其他类型部门的已知数据而得出的。因此很多其他数据未知的投资者类型被包含在家庭部门中,例如美国国内对冲基金、私募股权基金、个人信托。家庭持有美股市值为14.3万亿美元,占美股市值34%。

2)非营利组织包括慈善组织、私人基金会、学校、教堂、工会和医院。非营利组织持股市值比较小,约1.8万亿美元,占美股市值4%。自2006年起,非营利组织持有股票和基金份额的市值是合并披露的,因为持有基金市值比较小,可以忽略不计。

2. 共同基金Mutual Fund

共同基金包括InvestmentCompany Institute (ICI)涵盖的开放性投资公司,不包括货币市场基金、交易所交易基金(ETF)、和对冲基金。共同基金持有美股市值9.7万亿,占美股市值23%。

3. 外资Rest of the World

外资部门包括所有不在美国国内但是与美国居民进行交易的投资者类型,包括个人、公司、机构、和政府。外资持股为6.3万亿,占比15%。

4. 交易所交易基金Exchange-Traded Fund

ETF基金持有美股市值2.7万亿美元,占比6%。

5. 私人养老基金Private Pension Fund

指私人部门给员工提供的养老基金,包括养老金固定收益计划defined benefit(DB)和养老金固定缴款计划defined contribution(DC)。持股2.3万亿,占比5%。

6. 州及地方政府退休基金State & Local Government Retirement Fund

持美股2.3万亿美元,占比5%。

7. 非金融企业Nonfinancial Corporate Businesses

持美股1.7万亿美元,占比4%。

8. 保险公司

人寿保险公司Life InsuranceCompanies和财产保险公司Property-Casualty Insurance Companies分别持有0.4万亿和0.4万亿,总计占比1.8%。

9. 联邦政府退休基金Federal Government Retirement

持有0.3万亿美股,占比0.7%。

10. 政府General Government

下面细分为联邦政府Federal Government和州及地方政府State and Local Government。政府持股市值0.3万亿美元,占美股市值0.7%。

11. 其他共持有约0.3万亿美元,占0.8%

包括特许存款类机构U.S.-charteredDepository Institution(持美股0.1万亿美元)、经纪人和交易商Brokers & Dealer(0.1万亿美元)、封闭式基金Closed-End Fund(0.1万亿美元)。

交易结构

美股市场不披露不同投资者类型的交易数据。Schwartz& Shapiro (1992)[1]的研究论文中提到,在1989年间,在纽交所交易的美股机构投资者的交易量占到纽交所整体交易量的70%,个人投资者交易量占30%。我们认为,目前美股个人投资者的成交占比远远低于30%的水平。

根据美联储数据,1989年家庭部门持有美股市值的占比约44%,目前为34%,等比例测算出个人投资者的交易占比大约为23%,机构投资者交易占比上升至77%。但事实上,随着对冲基金、算法交易、高频交易过去十几年的快速发展,美股个人投资者的成交占比大概率比23%低。

美股个人投资者以何种方式持有美股?

我们估算,截至2018年底,美股个人投资者通过直接和间接持股方式持有美股总市值为23.6万亿美元,其中:

1.直接持有美股总市值为13万亿美元(在美联储的家庭和非营利组织大类数据中剔除非营利组织与对冲基金的持股数据),占个人直接和间接方式持有股票总市值的一半以上(55%);

2.间接持有美股总市值为10.6万亿美元,占个人直接和间接方式持有股票总市值的45%,间接持股方式主要包括通过共同基金,养老金计划以及员工持股计划:

1)通过共同基金持美股票总市值为5.1万亿美元(占个人投资者持美股总市值的21.8%);

2)通过养老金计划持有股票总市值为5.3万亿美元(占个人持有股票总市值的22.6%);

3)通过员工持股计划持有股票总市值为0.15万亿美元,占比为0.6%。

直接持股规模估算

根据美联储每季度披露的各个部门的资产负债表和资金流信息,美联储的家庭部门数据包括了如美国国内对冲基金等机构投资者,而此类机构投资者数据十分不透明,因此我们从两个角度进行估算,试图将对冲基金持股从家庭部门中剔除掉。

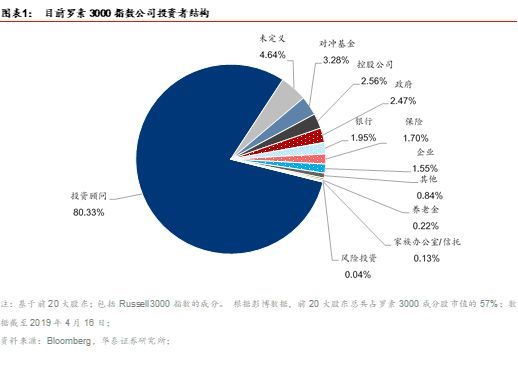

角度一:根据Preqin数据,2018年5月底,美国的对冲基金管理资产规模(AUM)约2.3万亿美元。股票策略占AUM约40-50%左右,大约1.1万亿美元。假设其他策略都未进行美股投资,且1.1万亿美元完全投资在美股而非其他国家市场。可以推算,对冲基金持股占美联储公布的2018年底美股总市值的比例大约2.6%。由此估算个人投资者直接持有的美股市值约13万亿,占美股总市值31%。

角度二:我们以罗素3000指数成分股为代表,自下而上分析所有成分股的投资者结构。根据Bloomberg数据,以有披露的前20大股东计算,目前对冲基金持股市值占其中的3.3%。前20大股东持股市值占罗素3000 成分股市值的57%。假设20大股东之外,各类型投资者同比例持有股票,那么对冲基金持有美股市值占比大概在3-4%,规模在1.3-1.7万亿。由此估算个人投资者直接持有的美股市值约为13万亿。

以上两个角度,剔除对冲基金后,估算出来的个人投资者直接持有的美股市值均为约13万亿左右,占美股市值比重大约30-31%。

间接持股方式-共同基金

共同基金目前已经成为家庭投资者参与股票市场的重要中介,大约有一半的美国家庭持有共同基金。根据美联储数据,2018年美国共同基金规模为14.7万亿美元,其中家庭部门持有7.8万亿美元,占比53%左右。共同基金持美股总市值为9.7万亿美元,根据同比例估算,家庭部门通过共同基金持有美股总市值为5.1万亿美元,占个人直接和间接持有美股总市值的21.8%。

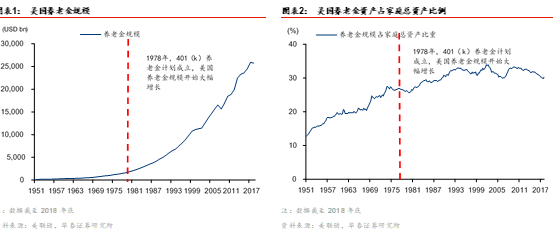

间接持股方式-养老金计划

个人投资者除了通过共同基金间接的投资到股市中,主要还通过养老金计划参与到股市投资中来。根据美联储数据,截至2018年底,养老金计划持有股票的总市值达到了5.3万亿美元,占到个人持有股票总市值的22.6%。美国养老金计划的实行促使了直接投资股市的个人投资者数量减少,主要由于1)养老金可以为投资收益延迟纳税,以及享受其他税收优惠政策;2)养老金投资通过机构投资者管理,拥有更先进的交易方式以及更加专业的团队帮助个人投资者做出投资决策。根据Investment Company Institute数据显示,在1989年-2004年期间,家庭个人投资者参与DC养老金计划的人数将近翻了一番,从3600万人增加至6500万人,私人部门DC养老金计划参与比例也从每户0.39人次上升至0.58人次,带动了直接投资股市的个人投资者数量的减少。

根据美联储的定义,养老金科目主要包括以下四类:1)生命寿险公司;2)私人养老金;3)联邦退休基金;4)以及州立退休基金。根据美联储数据,在养老金的四个分类中,私人养老金持股占比一直处于较高的水平,在1999年达到顶峰为81%。而相比较而言,联邦政府退休基金的持股比例则一直处于较低水平上,目前维持在6.4%的水平上。主要原因是联邦政府退休基金大部分资产投资于国债或资助和补偿养老基金。

间接持股方式-员工持股计划(ESOPs)

根据NCEO,截至2016年底美国共有6600个员工持股计划(包含了上市公司以及非上市公司),在上市公司中美国个人投资者通过员工持股计划的持有股票的市值为0.15万亿美元,占到个人投资者直接和间接持美股总市值的0.6%。

员工持股计划详细数据并不披露,根据NCEO进行的调查结果显示,大约有30%-40%的员工持股计划为公司员工100%拥有,但是具体金额并没有披露。根据NCEO估计,在上市公司中,员工一般分配工资薪酬的3%-4%参与至员工持股计划中。在非上市公司中这一比例相对较高,一般为5%到8%。

美股投资者结构演变-从个人投资者主导走向机构主导

1920-1945年-个人投资者持股处于高位

一战之前(1900-1920),美国个人投资者很少参与股市交易,主要原因在于1)发行股票的上市公司较少(多为铁路运输企业)且发行规模较小,个人投资者并没有渠道接触股票;2)个人投资者对于股票市场知识较匮乏等。多种原因导致了在1920年之前股票基本在企业家之间进行流通。

但在一战结束以后(1920-1945年期间),受益于自由贸易以及较低的通胀率,美国经济开始繁荣发展,较多现代大企业迅速崛起,汽车,化工以及无线电等行业蓬勃发展,这些大企业依靠较强的盈利能力带动股市大幅上涨。而个人投资者也在股市“赚钱效应”的吸引下,大规模的参与股市中以赚取高额回报。根据美联储数据,1945年美国家庭持有股票总市值比例高达85.7%。

二战后-20世纪70年代-机构投资者初步涌现

自20世纪50年代开始,美国经济进入发展的黄金时期,个人投资者依旧对于股市保持较高的热情,但美国股市投资者结构已然发生变化,20世纪60年代以养老金为代表的机构投资者迅速崛起,机构投资者的入市对于个人投资者持股开始造成影响。20世纪70年代初成为分水岭,根据美联储数据,从二战至20世纪70年初期间,个人投资者持股比例呈现平稳下滑态势,但持股比例仍保持在85%以上。

20世纪70年代-世纪末-个人投资者间接参与股市比例加大

根据美联储数据,从上世纪70年代至世纪末,家庭直接持股比例加速下滑,从65%左右下降至40%。个人投资者选择通过养老金投资以及共同基金参与股市的比例开始上升,造成该种现象的主要原因有以下两点:1)1978年私人养老金计划401(K)的成立以及同时期共同基金的发展,使共同基金和养老金为代表的机构投资者开始逐渐获得更高的持股占比,个人投资者持股占比出现加速下降;2)20世纪80年代,美国经济开始走出滞涨,促使国际资本回流美股市场,同时也推动了境外机构投资者参与美股的投资。

21世纪以来- 个人投资者持股稳定在低位

21世纪以来,由于美国政府持续出台税收优惠政策,极大的推动了养老金投资的发展,机构投资者更加愿意长期持有股票,也导致个人投资者的持股比进一步下降。由于机构投资者拥有更加先进的交易手段以及专业知识丰富,在投资决策上相较于个人投资者存在一定优势。因此在2008年的金融危机之后,部分个人投资者再次转向通过机构投资者管理的共同基金或养老金等方式间接投资股市。此外,外资投资者在美股的持股占比在21世纪快速上升。因而,近5年美股的家庭持股比例稳定在32%-34%左右的低位。

雷达卡

雷达卡

提升卡

提升卡 置顶卡

置顶卡 沉默卡

沉默卡 变色卡

变色卡 抢沙发

抢沙发 千斤顶

千斤顶 显身卡

显身卡

京公网安备 11010802022788号

京公网安备 11010802022788号