列举各种五花八门的贷款后,一定少不了这种个人零售信贷,那就是信用卡。信用卡业务一直是银行中非常赚钱的业务,也是零售业务中最常发力,无法躺平的业务。

今天我们就再来介绍下信用卡的相关内容。

首先先来介绍下国内信用卡的生态,大概可以分成4个圈层,分别是:监管层、应用层、支撑层跟基础层,每一层里对应的单位跟玩家,可以通过下面这张图了解一下全貌:

[backcolor=rgba(18, 18, 18, 0.5)]

[backcolor=rgba(18, 18, 18, 0.5)]

编辑切换为居中

添加图片注释,不超过 140 字(可选)

在以上的内容中,我们了解到:监管层有中国人民银行、银保监、银联等这些监管机构,这些机构是制定相关政策跟行业的标准;

应用层是我们经常接触到的,这里有各家银行以及各家线上的各个APP,以及其他一些第三方平台;支撑层是为金融机构提供数据跟服务,以及各种支付技术的各家机构;基础层是提供软硬件设备、网络服务、信息服务等的一些机构;

一.信用卡的银行规则

目前银行监管机构要求金融机构对信用卡的审核监管需要符合三亲政策,分别是亲访、亲核、亲签,所以这里能回到开篇中提到的内容: 参考信用卡监管规定中的发文,像微众银行这样的互联网银行因为没有线下网店,不能符合三亲政策,所以不具有发布信用卡的能力;那银行凭借哪些内容,判断是否给相关人员发放信用卡呢?目前银行主要是通过人行征信数据内容给相关的用户发放信用卡的,而给到他们支持的数据的来源分别是房产情况、多头情况、负债情况等数据内容。

二.信用卡行业的盈利模式

信用卡作为信贷产品的支付工具。银行通过信用卡,贷款给消费者消费,那银行就有可能收到用户利息的收入。通过这样的方式,信用卡帮助商户实现整条交易闭环,所以信用卡也有可能受到商户交易的返佣。于是我们通过国外银行跟国内银行对信用卡的管理方式,来阐述这两种盈利模式

1、国外银行

2.1.以利息为主要的盈利收入

比如目前以利息收入为主的是capital-one跟摩根大通,他们的经营特点分别是:capital-one——精准客户定位,满足差异化群体的个性需求;生息资产(小额信贷和余额代偿)产生的利差为主要收入来源。

摩根大通——循环信贷利息占到大头大约为收入69%,交易返佣占到15%,惩罚性收费占有8%,提现手续费为4%,年费占到3%。2.2.以交易返佣为主的盈利的收入

另一种是以交易返佣为主的,这个以美国运通为代表的银行。像美国运通这样的巨头,在美国是有多重属性。美国运通既是以发卡组织,也是发卡机构另外还是收单机构,所以清算网络也是运通自己的系统。美国运通有实力打造了一个以资金及交易的生态闭环。美国运通凭借自己庞大的商户的网络,以及终端的服务,有能力扩大合作商户规模和提供丰富的权益体系。直白点就是运通能锁定高收入高净值人群,并且将其作为核心用户服务。

对于这部分高端客群,他们的特点是:不会进行过多的分期和循环的交易,从这部分人身上赚取利息就非常有限。但是他们大额的消费,却能给美国运通带来可观的返佣收入。了解完国外银行的运营模式,我们再来看看国内的银行,他们在信用卡运营上又有哪些特点?

2、国内银行

国内银行主要分为两大阵营,分别是发卡量千万级别的全国性的大行跟有地域特色的区域性银行。

2.3.全国性银行

全国性银行是以拥有千万发卡量级为主,信用卡是他们非常重要的经营板块。因为这些大行具备较强的风控和客户经营能力,且同时拥有网点和资金成本优势,所以单单靠信用卡就非常赚钱。当然全国性银行基于大量客户基础,其衍生消费信贷、小微信贷服务,也是其收入的较大的占比。但对于信用卡业务而言主要盈利来源为循环信贷利息、分期手续费、消费回佣。

2.4.区域性银行

因为区域性银行需要跟全国性大行竞争,同时又要走自己有特色的本地化道路,所以借助自己当地资源进行品牌跟口碑的打造,就显得尤其重要。这里区域性银行可以开展跟当地机构合作的一些项目,通过交叉营销做到一些下沉客户,这些是全国性银行无法覆盖的内容。发挥自己的属地优势,是区域性银行必走之路。不知道大家有没有发现,区域性银行给的额度信用卡额度都会稍高。所以没有做到差异化的产品,区域性银行是无法打赢全国性银行机构的。

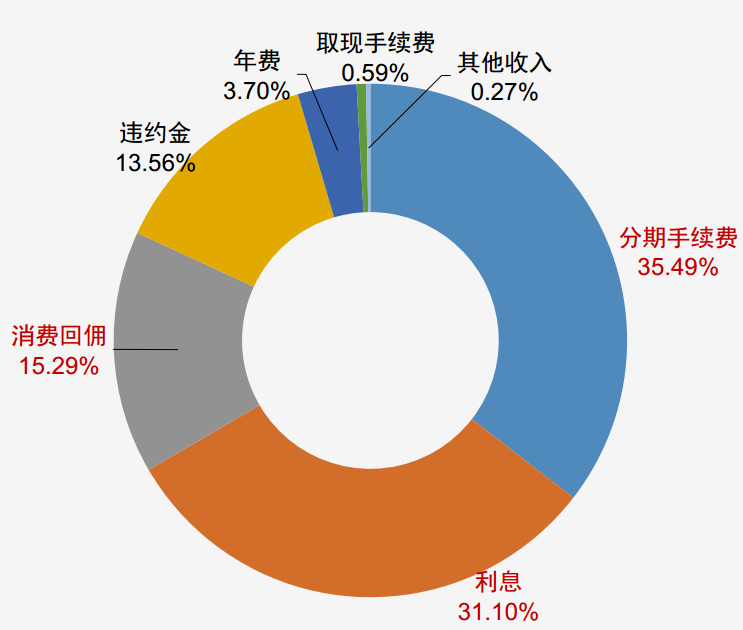

从上面的分析可以看出区域性银行以信用卡为载体优先发展消费信贷、小微信贷,抓下沉区域、边缘客户,快速实现盈利。同时信贷收入反哺信用卡业务,逐步扩大发卡量,累积客户数,从而创造创造交叉营销机会和并进一步促进客户留存。综上所述,我们来看看一张银行信用卡中各项收入模块占比图表:

[backcolor=rgba(18, 18, 18, 0.5)]

[backcolor=rgba(18, 18, 18, 0.5)]

编辑切换为居中

添加图片注释,不超过 140 字(可选)

信用卡业务整体收入结构在以上的收入的占比中,可以看到分期手续费跟利息的收入这两者占比达到70%。从这个收入占比也不难看到,银行喜欢的客户会偏向于分期客户跟有所逾期又能产生手续费的客户。关于信用卡的业务本文先介绍到这里。往期关于信用卡相关的内容大家还可以关注以下内容:

①风控必知:银行信用卡系统的解析

②信用卡套现整治

③信用卡风控学习视频来啦...

当然关于信用卡的相关内容,我们一直在迭代更新完善。

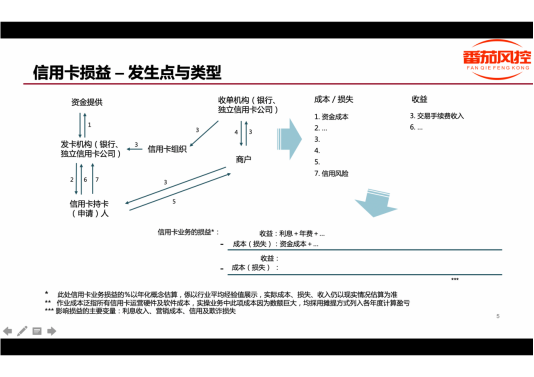

《信用卡损益管理》基于信用卡在消金业务的角色上,希望提供给各位一个足以举一反三的例子,除了以信用卡为例告诉各位由业务管理的维度上,从资产的选取准入一直到产生不良资产的管理的各个环节中,收益与损失(成本)的产生与估算对于总体业务的影响及如何管理的概念外,同时对于信用卡业务有进一步的认识。

课程将会由浅入深,从损益的概念、信用卡的业务结构(包括发卡与收单)、收益与损失的发生及计算、到整体业务损益的管理做完整的说明。

[backcolor=rgba(18, 18, 18, 0.5)]

[backcolor=rgba(18, 18, 18, 0.5)]

编辑

添加图片注释,不超过 140 字(可选)

【本次课程部分课件展示】

收益与损失的发生点和计算:

[backcolor=rgba(18, 18, 18, 0.5)]

[backcolor=rgba(18, 18, 18, 0.5)]

编辑

添加图片注释,不超过 140 字(可选)

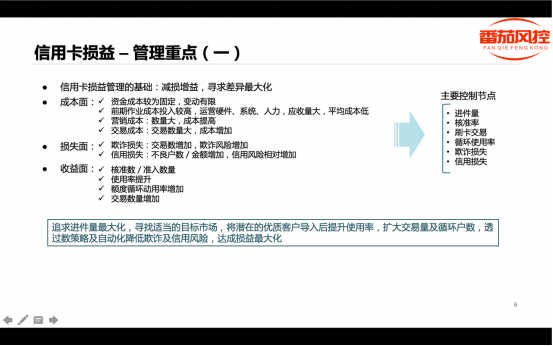

损益管理的重点:

[backcolor=rgba(18, 18, 18, 0.5)]

[backcolor=rgba(18, 18, 18, 0.5)]

编辑

添加图片注释,不超过 140 字(可选)

【本次课程部分课件展示】

对于业务损失的管理,我们接下来将会从资产管理的维度,如不良资产的管理及其他业务管理,做一个较深入的体系化开展。不管目前各位是在信用卡体系工作或是想要对信用卡业务有进一步理解,或是对于业务损益管理有兴趣的伙伴,有兴趣的童鞋可关注:

[backcolor=rgba(18, 18, 18, 0.5)]

[backcolor=rgba(18, 18, 18, 0.5)]

编辑切换为居中

添加图片注释,不超过 140 字(可选)

...

~原创文章

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号