本文核心数据:市场规模、竞争格局、产销规模

行业概况

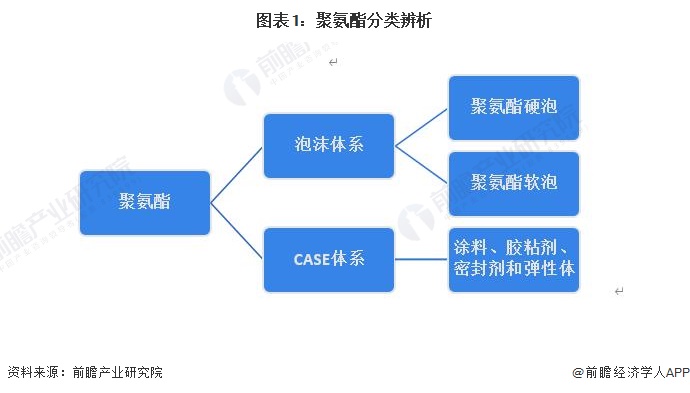

1、定义

聚氨酯制品包括泡沫和CASE体系,泡沫体系包括聚氨酯硬泡和聚氨酯软泡,CASE体系包括涂料、胶粘剂、密封剂和弹性体。

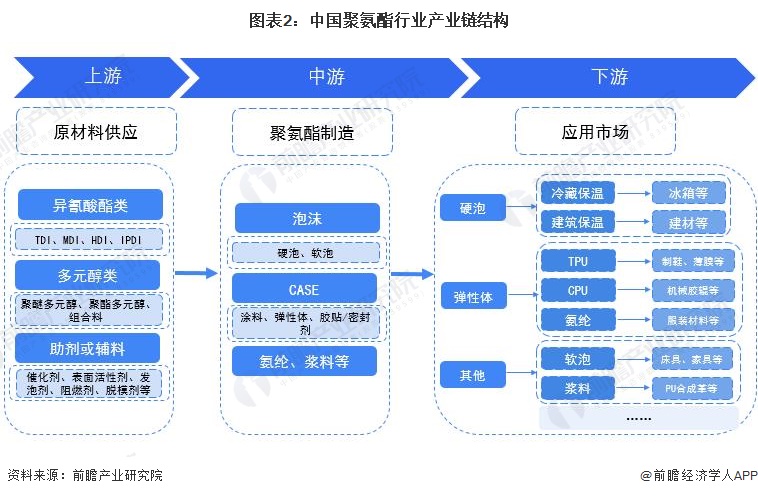

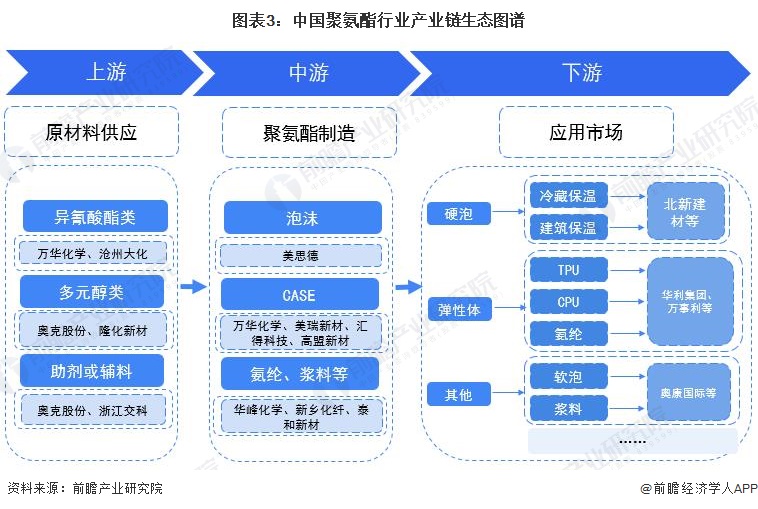

2、产业链剖析:中游产品类型丰富

从上游原材料来看,可分为异氰酸酯类(包括MDI、TDI等,又称作“黑料”)、聚酯多元醇与聚醚多元醇类(包括PO、PTMEG、PPG等,又称作“白料”)和助溶剂类(如DMF、甲乙酮以及稳定剂、阻燃剂等)。

聚氨酯中游主要包括两个体系:泡沫体系和CASE体系。泡沫体系主要包括聚氨酯硬泡与软泡,硬泡主要用于屋墙面保温防水喷涂泡沫、管道保温材料等,软泡主要包括家具与交通工具各种垫材;CASE体系主要是用来生产涂料、胶黏剂、封闭剂和弹性体。下游包括应用于家具、家电、建筑节能材料等领域。

聚氨酯行业的上游为主要企业有万华化学、沧州大化等异氰酸酯类生产企业,以及隆化新材等多元醇类企业等;中游为聚氨酯制造企业,代表企业包括万华化学、华峰化学、美瑞新材等;下游为包括北新建材、华利集团等上市企业。

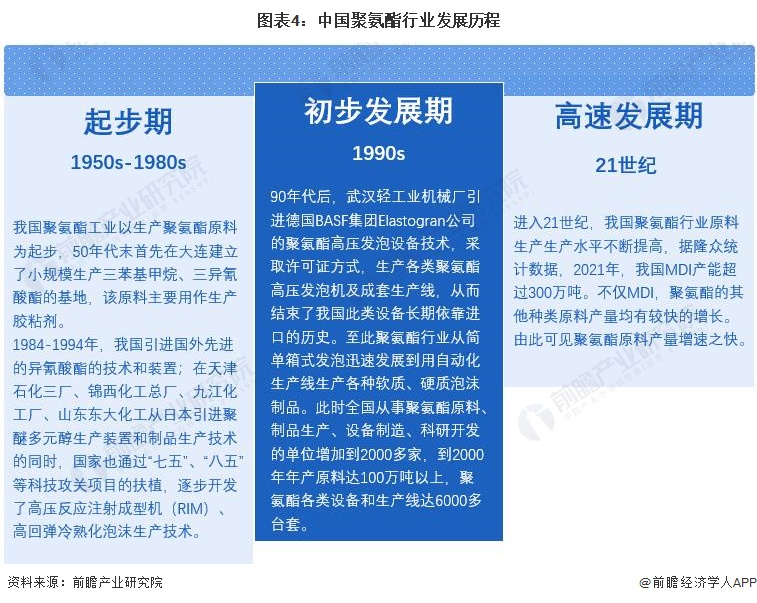

行业发展历程

我国聚氨酯行业以生产原料起步,于上世纪50年代开始发展,经历90年代的发展期,迈入21世纪的高速发展阶段。

行业政策背景

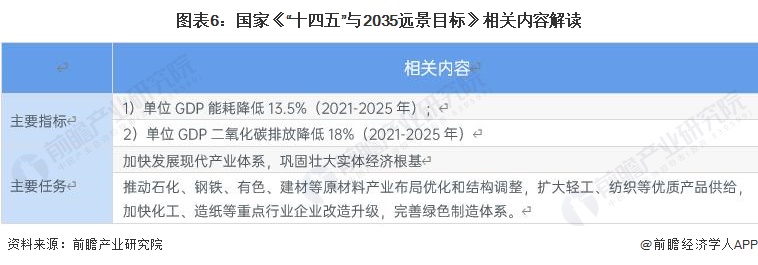

我国聚氨酯行业的政策规划主要涉及新材料产业发展,行业绿色化发展等方面,具体汇总如下:

从文件来看,我国“十四五”时期,把重点放到高质量发展上,注重化工行业的环保力度与治理效果,针对聚氨酯等新兴化工材料,一方面给予政策支持,推动产业的升级转型,另一方面加强监管,规范行业的发展,构建完善的产业体系。

产业发展现状

1、聚氨酯产能过百万企业较少

从产能布局来看,我国主要上市企业聚氨酯产品的产能布局大多未达到百万吨级别,除万华化学原材料和聚氨酯产品产能布局均较高,处于行业龙头地位。华峰化学聚氨酯原液产能较高,2021年达到47万吨/年,具有一定规模优势。

2、聚氨酯行业上市企业产销规模呈两极分化

聚氨酯上市企业的产销规模呈两极分化。从产量来看,2018-2021年,我国聚氨酯行业上市企业的产量规模大多呈上升趋势。产量规模以华峰化学、万华化学等龙头企业为大,2021年分别为81.38万吨和79.00万吨。

注:1)汇总口径为聚氨酯产品有关业务;2)泰和新材和回天新材未披露2018-2019年数据。下同。

从销量来看,我国聚氨酯上市企业的销量大多呈逐年递增趋势,2021年,华峰化学和万华化学销量分别为76.00万吨和60.02万吨。

3、聚氨酯行业市场规模超300亿美元

2017-2021年,我国聚氨酯行业市场规模整体呈上升趋势,2021年我国聚氨酯市场规模为315.2亿美元,同比增长7.0%。初步测算,2022年我国聚氨酯行业市场规模为339.3亿美元。

行业竞争格局

1、区域竞争格局

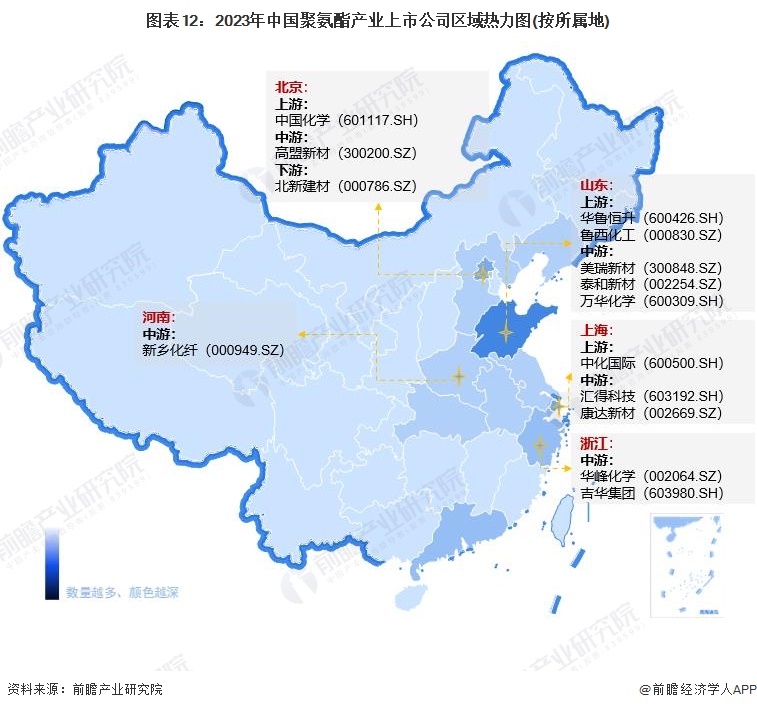

国内聚氨酯区域分布格局逐步形成六大板块:一是以上海为中心的长三角地区,该地区聚氨酯原料及其制品目前已占国内半壁江山;二是以广州为中心的珠三角地区,该地区是国内聚氨酯产品和外贸较为发达的地区;三是以葫芦岛为中心的环渤海和东北地区,这里最大的优势是化工基础雄厚,产业规划宏伟,聚氨酯产品品种多、产量大;四是以兰州为中心的西北地区,将形成下游聚氨酯产品产业链;五是以重庆为中心的西南地区,那里有丰富的化工材料资源;六是以泉州为中心的海峡西岸地区,该区域是目前国内聚氨酯鞋业和外贸加工最为活跃的地区之一。

从聚氨酯产业上市公司的地区分布来看,山东聚氨酯产业的上市企业数量最多,其中不乏万华化学(600309.SH)、美瑞新材(300848.SZ)、泰和新材(002254.SZ)等中游环节优势企业。上海和浙江两地的聚氨酯产业的上市企业数量亦较多,前者有汇得科技(603192.SH)、康达新材(002669.SZ)等中游环节优势企业,后者有华峰化学(002064.SZ)、吉华集团(603980.SH)等中游上市企业。

注:颜色越深代表数量越多。

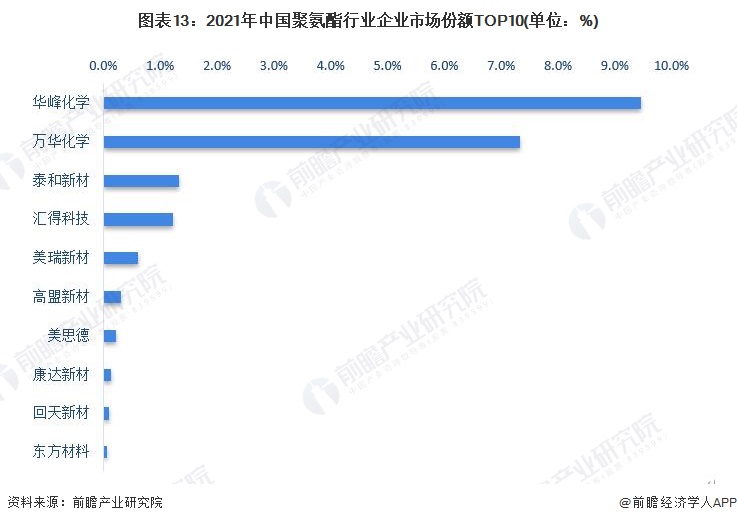

2、企业竞争格局

依据2021年有关聚氨酯业务市占率情况,我国聚氨酯行业市占率最高的上市企业为华峰化学(002064.SZ),达到10.1%;其次为万华化学(600309.SH),市占率为7.8%。

行业发展前景及趋势预测

1、行业转型升级,国际布局进程加快

随着我国逐渐淘汰落后产能,技术迭代升级,国产化进程加快等发展趋势,未来我国聚氨酯行业趋势如下:

2、未来聚氨酯行业市场规模近500亿美元

我国聚氨酯行业作为环保材料的主要需求产品,随着我国“3060”计划的推进,以及环保产业的发展,在建筑节能、汽车、家电等领域的应用将越来越广泛。预计到2028年,我国聚氨酯行业市场规模将达到490亿美元。

更多本行业研究分析详见前瞻产业研究院《中国聚氨酯行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号