《量化投资:以MATLAB为工具》连载(11)期权定价模型的MATLAB实现(上)

【转自faruto】

《量化投资:以MATLAB为工具》简介

《量化投资:以MATLAB为工具》是由电子工业出版社(PHEI)下属旗舰级子公司——北京博文视点资讯有限公司出版的《量化投资与对冲基金丛书》之一,丛书主编为丁鹏博士,《量化投资:以MATLAB为工具》由李洋(faruto)、郑志勇(ArisZheng)编著,主要介绍MATLAB在量化投资中的具体应用。该书预计2014年10月上市,欢迎大家多多支持。在书籍上市之前,会在中国量化投资学会的各种网络平台进行系列连载介绍,方便读者提前一窥书籍概要。

《量化投资:以MATLAB为工具》连载(11)期权定价模型的MATLAB实现(上)

Black-Scholes定价模型及希腊字母研究

概述

最好的纯粹研究来自于解决应用中的问题的努力, 而解决问题的最好的应用研究则来自于智力思维中的好奇心。

——费希尔•布莱克(Fischer S. Black Jr.)

1997年,瑞典皇家科学院决定将诺贝尔经济学奖授予哈佛大学的莫顿(Robert C.Merton)教授和斯坦福大学的斯科尔斯(Myron S.Scholes)教授,以表彰他们与布莱克(Fischer S.Black Jr.,1938—1995)教授合作推导并发展的期权定价模型——著名的Black-Scholes(以下简称B-S)公式——所做出的贡献。布莱克已于1995年8月去世,未能与他们共享此奖,但是公告多次强调了他的贡献。

布莱克与斯科尔斯及莫顿在1973年发表的两篇开创性的论文,推动了数理全融学的实质性发展。B-S模型的重要贡献之一在于期权定价公式不依赖于人的偏好把所有投资者都引入同一个风险中性的世界中,这为衍生产品的定价和交易提供了理论依据。

本章主要介绍B-S模型以及模型的敏感性分析(希腊字母),并进行了相应的MATLAB仿真测试。

对于B-S模型的非常详细的数学推导过程,本章并没有给出,感兴趣的朋友可以参看相关的参考资料。

关于布莱克、斯科尔斯和莫顿的故事

在介绍B-S模型前,首先来了解一下布莱克、斯科尔斯和莫顿这三个伟大人物。三个人物中当属布莱克的一生最为传奇,就从布莱克说起。

费希尔•布莱克(Fischer S.Black Jr.,1938年1月11日-1995年8月30号)是美国经济学家,其一生经历很特别,他1959年哈佛大学物理系毕业,1964年取得哈佛大学应用数学博士。第一个职业是用他在博士论文中的结果来研究21世纪计算机科学在图书馆和医院中的信息处理问题,翌年他又去了Arthur D.Little公司,从事金融方面的理论与制度的咨询工作。据他自己说,他转向金融的动机是希望在更应用的问题方面工作并以期获得更直接的收益,1968年他结识了刚刚在芝加哥大学获得经济学博士学位并在MIT任教的斯科尔斯。两人从此开始了四分之一世纪的合作研究。由斯科尔斯介绍布莱克参加每周二晚上的MIT 金融研讨班。1969年布莱克离开Arthur D.Little公司,开办了自己的金融咨询公司。这使他有可能每周至少抽出一天的时同来进行研究工作。

布莱克研究生涯的另一件大事是1970年通过斯科尔斯的介绍又结识了MIT的新同事莫顿。莫顿是加利福尼亚工学院电机系的毕业生,以后又专修应用数学,毕业后立志做一个经济学家。他写了许多申请信,只有MIT接受了他。1971年布莱克和斯科尔斯在期权定价研究方面取得了重大进展,布莱克接受了经济学家米勒(Miller)的约请,到芝加哥大学经济系先后担任访问教授和全职教授。后来又利用他的研究成果经营一个公司,赚了很大一笔钱。但是他的研究工作从来没有间断过。

布莱克的一生可谓充满了传奇,他在生活中处处规避风险,却在学术研究和商业实践中勇敢地挑战前沿。他能轻易地获得芝加哥大学和MIT的终身教授头衔,也能自如地放弃,再次投身到金融衍生产品革命的大潮。他频繁地在象牙塔和华尔街之间穿梭、游弋,给那些以为理论和实践是两个截然不同世界的人出了大大的难题。

另外这里还不得不提及一下美国长期资本管理公司(Long-Term Capital Management,以下简称LTCM),创立于1994年的LTCM曾是华尔街耀眼的明星,在它的主要发起人名单中有两个人名:斯科尔斯和莫顿。这家公司曾取得骄人战绩,却也在1998年俄罗斯金融危机里造成46亿美元的巨大亏损,后被美林、摩根出资收购接管。这是金融行业至今还在念叨的一个风险案例。

2012年斯科尔斯来华访问时,当被问及LTCM的失败时,斯科尔斯比喻说:“长期投资就像农民一样,是种田的,那些喜欢经常进行交易的人就像是打猎的。我们必须要在两方面做一个正确的平衡,更好地配置你的资产,一方面有较少的风险,另一方面能够更有效地利用你的资本为股东带来更大的权益。但是我们当时没能做到这一点。后来我们购入了一些有害资产、不良资产,1997年和1998年的时候亏损了不少的钱,我也不得不离开了这家公司。回顾过去的教训,我觉得当时确实有做得不够好的地方,另外你在建立一个公司的时候,必须要选择与你志同道合的合作伙伴。”

下图从左至右分别为布莱克、斯科尔斯和莫顿。

图9- 1:布莱克、斯科尔斯和莫顿照片(从左至右)

MATLAB内置函数blsprice可以实现Black-Scholes、Black-Scholes-Merton和Black期权定价公式,其函数语法为

[Call, Put] = blsprice(Price, Strike, Rate, Time, Volatility, Yield)

输入参数:

Price:标的资产价格

Strike:期权到期执行价格

Rate:无风险利率(年化)

Time:距离到期时间(以年为单位)

Volatility:标的资产价格波动率(年化)

Yield:(可选)资产连续贴现利率,默认为0

输出参数:

Call:欧式看涨期权价格

Put:欧式看跌期权价格

假设某欧式股指期权,两个月后到期,期权到期执行价格为2100点,指数当前为2200点,股指年化波动率为20%,无风险利率无5%,则相应的欧式股指期权的价格可以使用blsprice进行计算

% 标底资产价格

Price = 2200;

% 期权到期执行价格

Strike = 2100;

% 无风险利率(年化)

Rate = 0.05;

% 距离到期时间(以年为单位)

Time = 2/12 ;

% 标的资产价格波动率(年化)

Volatility = 0.2;

% 资产连续贴现利率

Yield = 0;

[Call, Put] = blsprice(Price, Strike, Rate, Time, Volatility, Yield)

运行结果

Call =

143.5998

Put =

26.1726

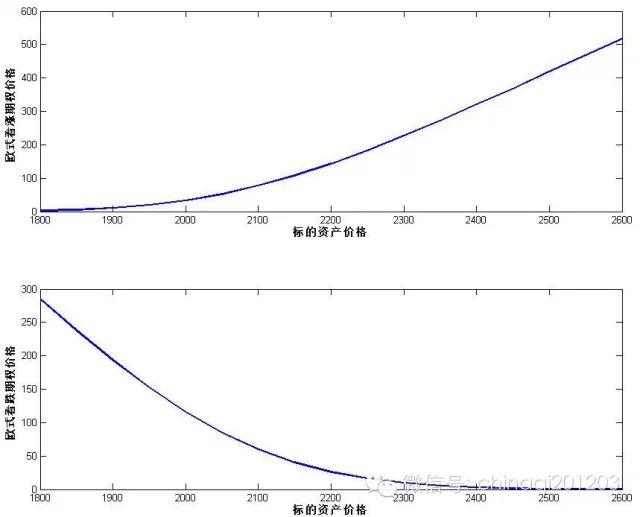

还可以分析期权价格与影响期权价格因素(标的资产价格、行权价格、到期时间、无风险利率、标的资产波动率)之间的关系,比如分析期权价格与标的资产价格的关系,如下图

图9- 4:期权价格与标的资产价格的关系

更多内容参见《量化投资:以MATLAB为工具》。

该书预计2014年10月上市。

书籍交流论坛:MATLAB技术论坛读书频道《量化投资:以MATLAB为工具》专版,地址:http://www.matlabsky.com/forum-112-1.html

作者简介

李洋(faruto),中国量化投资学会专家委员会成员,MATLAB技术论坛(www.matlabsky.com)联合创始人,北京师范大学应用数学硕士,先后就职于私募、期货公司、保险公司,从事量化投资相关工作。十年MATLAB编程经验,对机器学习、量化投资等相关领域有深入研究,已出版《MATLAB神经网络30个案例分析》和《MATLAB神经网络43个案例分析》等书籍。

邮箱:farutoliyang@foxmail.com

微博:http://weibo.com/faruto

郑志勇(Ariszheng),中国量化投资学会专家委员会成员,方正富邦基金产品总监,北京理工大学运筹学与控制论硕士,先后就职于中国银河证券、银华基金、方正富邦基金,从事金融产品研究与设计工作。十余年MATLAB编程经验,专注于产品设计、量化投资等相关领域的研究,尤其对于各种结构化产品、分级基金产品有着深入的研究,已出版《运筹学与最优化MATLAB编程》和《金融数量分析:基于MATLAB编程》等书籍。

邮箱:ariszheng@gmail.com

微博:http://weibo.com/ariszheng

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号