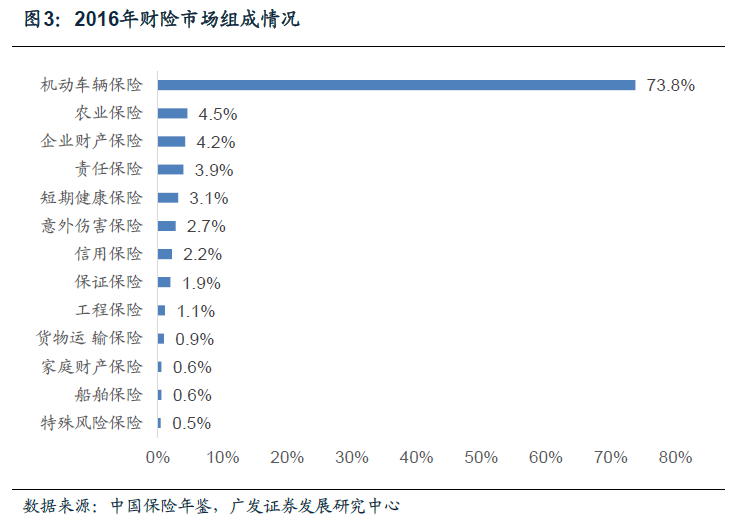

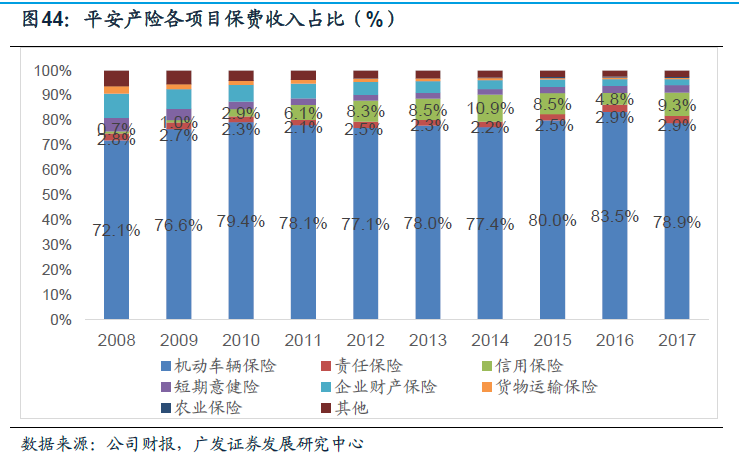

相较于车险,非车险在近年来发展更快。我国车险保费近10年复合增长率为17.9%,责任保险保费复合增长率为20.6%,信用保证保险复合增长率为23.68%。在近三年,车险保费复合增长率为10.16%,责任保险和农业保险复合增长率分别为20.1%与13.1%。可见财险行业主要的非车险保费增长速度大于车险保费增长速度。预计这个趋势会继续保持,车险占财险市场比例将持续降低。

行业集中度提升,龙头效应显著。中国财险市场龙头公司的优势极其明显。主要体现在综合成本率和市场占有率方面。2007-2017年,人保财险、平安财险、太保财险三大巨头财险公司共占财险市场份额的65%左右,这一数据有所波动,但在十年来相对稳定。2012年保险牌照逐渐放开以来,市场竞争有所加剧,三大龙头企业的市占率略有下滑。但商车费改以来,龙头公司的竞争优势再次体现,2016年以来市场集中度再次提升。

费改背景:乱象丛生,恶性竞争。我国商车费改的源头最早可追溯至2006年,彼时行业恶性价格战趋势愈演愈烈,保监会后规定险企折扣不得低于七折,行业承保盈利空间才得以缓冲。然而后续2008年开始,受金融危机、汶川地震和车险恶性竞争加剧等原因,行业综合成本率再创新高,财险行业承保亏损已成为行业常态,变革在所难免。2008年,保监会70号文出台,进一步对行业乱象采取整治措施,对不遵守规则的恶意价格战公司,可撤换高管人员并追究总公司级别的管控责任,堪称史上最严条例。70号文出台后,行业综合成本率步入一波下行阶段,但并不持久。2011年,车险霸王条款问题遭曝光,随后2012年保监会下发16号文,严格管控车险费率条款,引导行业回归投保人利益,但由于费率严格受限,本就亏损严重的车险行业再次进入死胡同,新的费改迫在眉睫。2015年开始,小步快跑的商车费改拉开序幕,目的就是挤压费用空间,让利消费者的同时,将定价权更多的交还保险公司,倒逼其全面提升风险定价能力。

核心内容:设置定价系数区间,放宽定价自主权。根据保监会给定的商业车险定价公式:保费=基准保费×NCD因子(不出险优惠系数)×交通违法系数×自主渠道系数×自主核保系数,其中基准保费=基准纯风险保费/(1-附加费用率)。其中,基准纯风险保费、无赔款优待系数和交通违法系数均由保监会根据行业情况统一制定,且附加费用率一般执行35%的水平。而保险公司可自主决定自主核保系数和自主渠道系数,两个系数在全国范围内(深圳除外)的执行区间均为[0.85-1.15],也即保险公司拥有[0.7225-1.3225]的定价浮动区间;两系数在深圳执行[0.75-1.25]的区间,保险公司定价浮动区间扩大为[0.5625-1.5625];不考虑交通违法的理论费率系数最低可达0.4335。

【免费下载】http://tinyurl.com/yd5krsw6

【备用下载】

财产保险行业专题报告.pdf

(2.22 MB, 需要: 5 个论坛币)

财产保险行业专题报告.pdf

(2.22 MB, 需要: 5 个论坛币)

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号