近几年来,中国水泥行业进入产能调整阶段,水泥产量呈波动下降的趋势。而在行业加速去产能的同时,中国水泥龙头企业竞争优势也在进一步凸显,行业“两超多强”的竞争格局已经初步形成。

水泥行业进入产能调整期

水泥行业与经济发展速度基本上同步,在我国城乡、工矿企业、农田水利以及能源、交通、通讯等工程建设中得到极为广泛的应用,取得了显著的社会效益,已成为国民经济建设中不可缺少的重要建材产品。

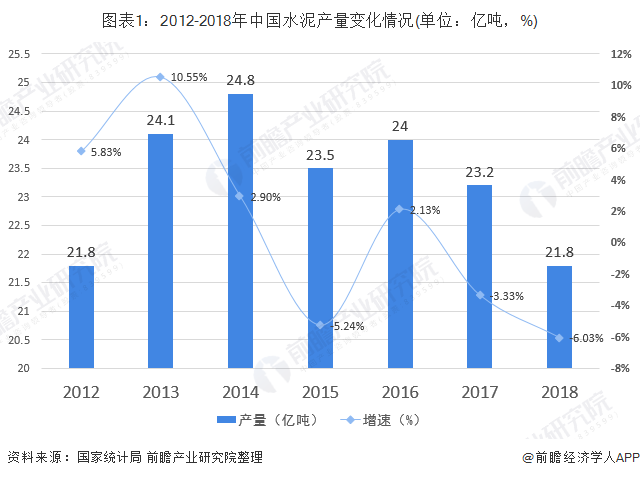

从产量情况来看,1997年-2014年,我国水泥产量整体保持着稳定增长的势头;在水泥产量持续高速增长后,产能过剩,供过于求,整个行业进入产能调整阶段,产量也呈下降趋势。水泥产量从2014年的24.8亿吨高位,跌至2018年的21.8亿吨。

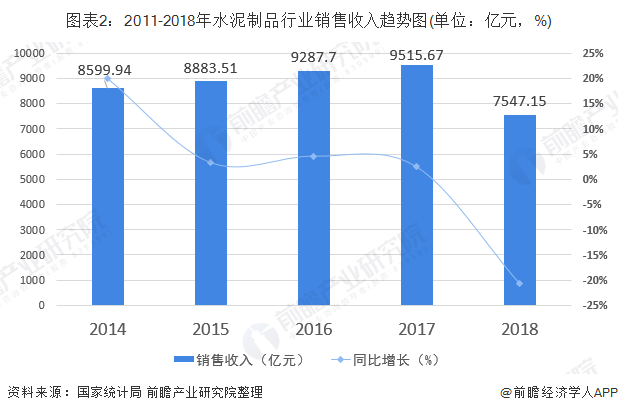

近年来,我国宏观经济发展转入适度增长阶段,调整产业结构,转变发展方式,“稳中求进”是我国经济社会发展的主旋律。水泥制品行业发展速度已由高速转为较快的适度增长。根据国家统计局公布的数据显示,2018年,中国水泥制品制造行业销售收入为7547.15亿元,同比下降20.69%。

行业“两超多强”格局已经形成

2019年8月,《环球水泥网》按照产能排名公布了全球前十大水泥生产商。根据《全球水泥网》统计,全球前10大水泥企业占据了全球水泥产能(45.21亿吨)的41.03%。其中四家中国水泥企业(包含台泥水泥)合计产能10.38亿吨,占据了前十大合计产能的接近56%,占据全球总产能的23%。海螺水泥排名超过拉法基豪瑞跃居榜单第二,另外台泥水泥也比去年前进一名,取代了沃特兰亭的位置,其余水泥企业排名与去年一致。

在中国范围内,水泥行业“两超多强”竞争格局已显现,龙头集聚效应明显。 “两超”指的是中国建材集团和海螺水泥,“多强”包括金隅集团、华润水泥、台泥水泥、红狮集团、山水集团、亚洲水泥、天润水泥等。据前瞻产业研究院不完全统计,前十大水泥企业的集中度已经从2012年的51%提升至2018年的57%。

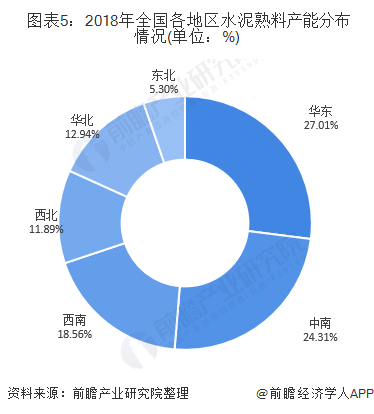

2018年华东地区水泥熟料产能占比达27.01%

从水泥企业分布来看,华东地区企业数量众多,竞争较为激烈,市场相对成熟、产能淘汰开始较早,区域供给较稳定;但西北地区近年来新增产能大量投产,产能过剩问题逐步显现,市场竞争加剧。

从水泥熟料产能分布来看,我国水泥熟料产能主要集中在华东、西南、中南和西南地区,合计产能占比达到70%。其中,华东地区产能占比最大,达到27%,其大型企业产能占比高,市场集中度较高;其次是中南地区,占比为24.31%。

以上数据来源于前瞻产业研究院《中国水泥行业产销需求与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号