最近铁矿石价格上涨,引发市场关注。12月11日,普氏62%铁矿石价格指数达160.70美元/吨,涨幅较年初超过70%,创9年新高,大连商品交易所铁矿石连续合约结算价一度涨停冲上1042元/吨,造成铁矿石进口成本大幅上升。

很多朋友都担心,这是否与中澳关系的紧张有关,毕竟澳大利亚是中国主要的铁矿石供应国,背后会不会有“黑手”?

2013年来铁矿石期货价格走势(资料图)

经济强势复苏,通胀预期推高商品价格

关于铁矿石的价格持续上涨,我们可以先看看宏观经济基本面的因素。

在疫苗利好推动下,全球经济复苏预期得到强化,全球央行则继续维持货币宽松——12月10日欧洲央行将紧急购债计划规模增加了5000亿欧元至1.85万亿欧元,并延长9个月至2022年3月,这些信号推动了风险资产价格上行,美元指数跌破92持续回落,包括铜、原油等均突破疫情以来价格,铜价也创下7年新高。

这是铁矿石价格上涨的国际宏观背景,同时国内经济复苏环境也推高了铁矿石价格上涨预期。12月,中国经济出口与企业经济活动维持强势。12月11日的上海出口集装箱运价指数(SCFI)收于2312,持续创历史新高,11月中国制造业采购经理指数(PMI)收于52.10,连续9个月处于扩张,狭义货币(M1)同比增速收于10.0%,工业生产者出厂价格指数(PPI)同比下降1.50%,虽然仍是负值,但从5月以来持续回升。经济活动明显复苏,还可能更进一步,这在传统的“美林时钟”资产配置周期里面,本就适合配置股票与商品。

在全球货币宽松条件下,现在的情况与2016-2017年美国减税和中国房地产周期不同,这一轮工业品价格上涨伴随着美国及中国制成品补库周期,推高铁矿石、铜为代表的商品价格。

供方不确定性推高铁矿石价格

宏观经济基本面可以说是大势所趋,但铁矿石期货自身,就没那么“简单”。铁矿石价格创9年新高,包括大商所铁矿石结算价创下1025元/吨的上市以来高价,跟国内铁矿石进口依赖度高,空头容易被逼仓有一定关系。

如果把期货的多空博弈比作战场,我们可以根据期货合约的时间长短分成几块战场。铁矿石的特殊之处就在于,当一个合约接近结算日期时,就相当于被推入了“短期战场”(也就是成了“近月合约”),而按照现在的市场格局,铁矿石的“短期战场”对空头特别不利。

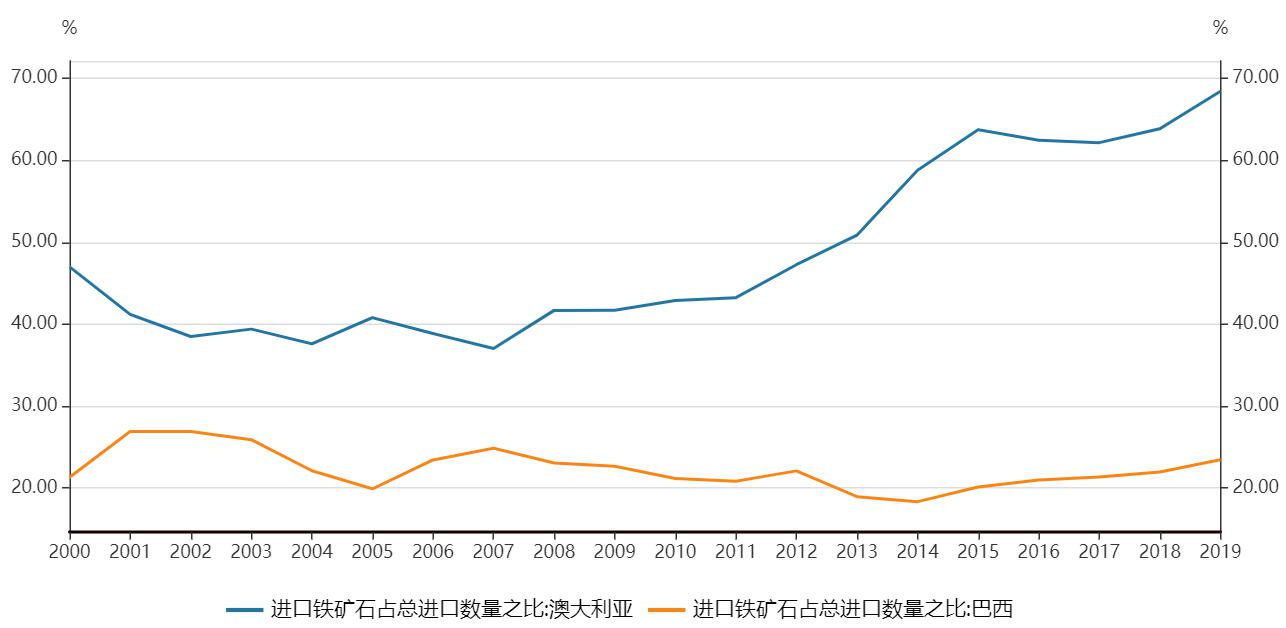

中国铁矿石进口70%依赖于澳大利亚,20%依赖于巴西,这给供应端操纵铁矿石价格提供了契机。

2019年中国铁矿石进口量9.7亿吨,铁矿石产量8.4亿吨——2014年最高时产量曾一度高达15.1亿吨,当时进口量9.3亿吨,近些年由于环保减产,国内铁矿石产量持续下滑,进口依存度持续上升。

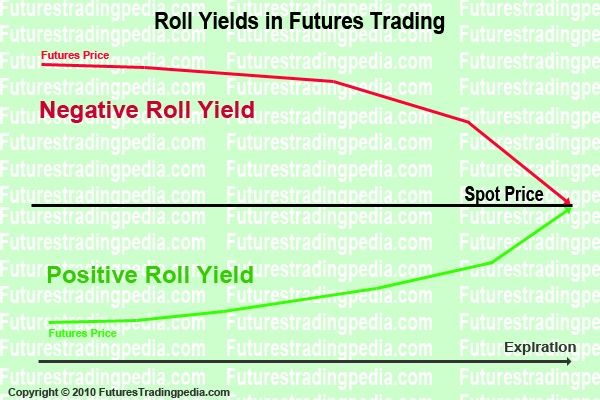

与原油天然气等进口依存度较高的商品不一样的是,同样进口依存度超过50%,但铁矿石进口渠道主要依赖于澳大利亚与巴西——占了进口总量的92%,因此只要澳大利亚或者巴西铁矿产量出现问题,容易导致铁矿石期货交割的逼仓问题——当铁矿石期货价格持续上涨时,空头不敢贸然空仓,当海外进口受阻时,容易面临无货可交割风险,而被逼仓。这也导致近月合约价格经常高于远月合约价格,也就是“近月升水”。

我国从澳大利亚、巴西进口铁矿石占比(资料图)

对于国内现货贸易商来讲,在期货的“短期战场”上只能缩手缩脚,不敢贸然做空近月合约,因为现在这个战场本来就对“多头”有利,一直做空近月合约,容易在临近到期时遭受损失。

另外,供应端通过调整现货产能,使铁矿石现货价格偏高,期货价格相对偏低,也就是与现货相比,持续处于贴水(backwardation)状态。

如果入手的时候期货价格低,假定现货价格不变,到合约结算时价格向现货价格靠拢,多头也能赚上一笔差价,这种单纯因为“历史的巨轮向前滚动”(误)产生的收益,就被称为“滚动收益”(Roll Yield)。即使考虑现货价格的变动,“滚动收益”在最终的收益中也占了很重要的一块。

这是目前铁矿石期货价格的一个现状,这样的价格结构对于铁矿石ETF来讲,经常能创造持续收割“滚动收益”的机会——如下图山证铁矿石价格指数ETF。

Backwardation结构下,铁矿ETF净值持续上升(数据来源:Wind)

在定价方面,作为全球最大的铁矿石进口国,中国尚未完全参与到铁矿石定价中。当前大宗商品贸易主要以普氏现货价格指数为基准——这一价格指数主要基于采编报价方式,报价机构可能面临虚报或者操纵报价可能。

比如12月中旬普氏铁矿石价格指数单日上涨7.5美元/吨,远高于现货和期货价格涨幅。另外,即便采用大商所期货结算价点价,由于大量交割品来自于澳大利亚进口,也会面临前面所讲的被逼仓问题,导致铁矿石价格脱离基本面上涨。

作为全球最大铁矿进口商,最近铁矿石价格上涨对中国进口损失是数以十亿计算,中国方面也在同澳大利亚磋商,要求生产商不能因为中国需求旺盛而故意降低供应,抬高价格,但受制于人,为之奈何?根本问题还是在于进口渠道太少,依存度太高。

铁矿石进口集中,持续供不应求,近月期货相对远月期货价格更高,也就是“近月升水”(数据来源:Wind)

加强对铁矿石价格上涨的应对

从经济基本面上来讲,美国经济当前复苏放缓——由于美国财政纾困计划迟迟未落地,美国永久失业人数开始回升。欧洲经济12月开启复苏,中国经济维持强势,能够支持铁矿石价格维持向上的趋势,但短期来讲,随着螺纹钢价格以及新加坡铁矿石掉期价格的回落,短期国内铁矿石价格面临一定回落风险。

但铁矿石现货溢价的问题并非一朝一夕能够解决,改变铁矿石近月合约价格高于远月合约价格的办法,一是提升国内勘探开采技术、扩大库存,另一是增加海外进口渠道,降低对澳大利亚及巴西进口依赖度。

今年中澳关系紧张,以及年初以来疫情对采矿行业影响,导致国际铁矿价格创8年新高,中国作为最大进口国,承担了铁矿溢价带来的进口损失,扩大铁矿石进口渠道和国内开采水平,包括提高对废旧钢铁的回收率与利用率,才能逐步缓解国内铁矿资源匮乏,太多依赖于某一两个进口国的问题。

由于技术与储量方面限制,国内开采不可能迅速扩大,对于企业来讲,可以合理参与期货套期保值来管理好价格波动,通过买入铁矿石期货来对冲在现货贸易上的损失,降低铁矿石价格波动对企业经营影响。在这一波铁矿石价格上涨中,最大的获益方当然是资源方,但很多“买多”套期保值的企业,在期货收益上对冲了现货进口的损失。

在交易管理上面,大商所这次也启动了“五位一体”监管协作机制。大商所还在研究增设三个可用来交割的铁矿石品种,早在今年8月,大商所已经增加了两个品种。理论上,这样可供交割的货源量就增大了,在一定程度上降低了被逼仓的风险。

中国作为全球第二大、工业门类最齐全的经济体,承担了大量来料加工出口,但由于资源的匮乏以及保障资源安全需要,中国大量原材料资源依然是有管理的流动,处于半计划经济状态,这一方面限制了中国商品价格在国际上的定价权,另一方面也限制了资源最优配置,导致国内在资源利用上技术投入不足。如何改善现货市场的流通性,提升国内资源开采与再利用水平,依然任重道远。

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号