随着人工智能技术的迅猛进步,“AI+金融”正逐步成为推动银行业数字化转型的核心动力。越来越多的金融机构开始尝试将大模型应用于客户服务、风险控制以及智能投研等多个业务场景。然而,在技术应用加速的同时,国家对金融领域中AI模型的监管也日益严格——算法备案与大模型登记/备案已成为银行上线AI服务不可或缺的关键环节。

一、银行大模型的应用定位:智能化升级的新引擎

什么是银行大模型?

银行领域的大模型并非普通的通用聊天工具,而是基于大量金融数据(如客户行为记录、交易流水、监管文件、财务报表等)训练而成的专业化人工智能系统。它具备理解专业术语、生成合规文本、辅助决策分析的能力,是支撑银行实现智能化运营的重要基础设施。

主要应用场景包括:

- 智能客服:提供7×24小时不间断服务,响应账户查询、贷款申请、理财咨询等常见问题,显著提升服务效率。

- 合规审查:自动识别员工对外沟通中的违规用语或敏感信息,有效降低合规风险。

- 信贷风控:结合用户历史信用和交易数据,辅助进行信用评估,提高审批准确率。

- 内部知识管理:帮助客户经理快速查找产品说明、监管政策、会议纪要等内部资料,提升工作效率。

- 报告生成:自动生成客户资产分析报告、市场动态简报及监管报送材料,减少人工撰写负担。

特别提醒:若大模型仅限于内部员工使用,且不涉及与外部客户的交互,则可能属于备案豁免范围;但一旦面向公众提供服务或参与用户决策引导,就必须完成相应的合规流程。

二、政策环境与监管体系:明确合规边界

国家高度重视生成式AI在金融行业的规范发展,已陆续出台多项法规为银行部署大模型划定“安全红线”,主要包括:

- 《互联网信息服务算法推荐管理规定》

- 《互联网信息服务深度合成管理规定》

- 《生成式人工智能服务管理暂行办法》

- 《个人信息保护法》

- 《数据安全法》

核心监管要求如下:

- 所有面向公众提供的AI服务,必须完成算法备案;

- 若模型具有“舆论属性”或“社会动员能力”(例如可输出投资建议、影响用户判断),还需额外完成大模型登记或大模型备案;

- 涉及客户个人身份信息、账户交易等敏感数据的,必须通过数据安全与隐私保护合规审查。

值得注意的是,当前大模型备案采用“备案登记制”而非行政审批制,体现了监管层“鼓励创新、守住底线”的治理思路。但由于金融行业本身风险较高,监管部门对此类应用保持高度审慎态度。

三、2025年银行大模型合规进展概览

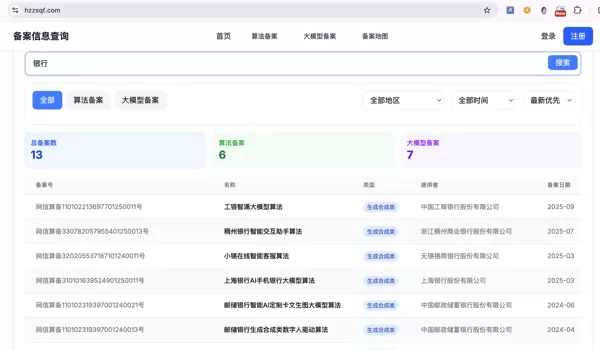

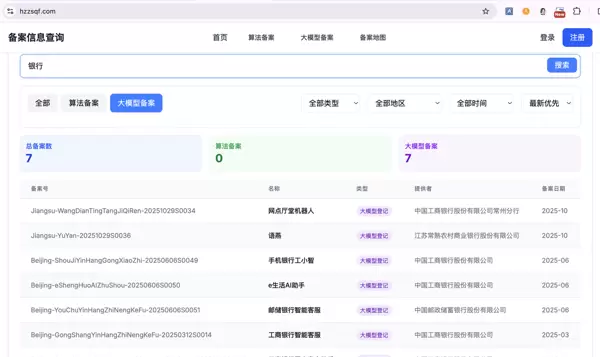

截至2025年11月,全国范围内银行类大模型在各类合规路径上的落地情况如下:

- 算法备案:6项

- 大模型登记:7项

- 大模型备案:0项(尚无银行成功通过)

原因分析:国家金融监督管理总局对银行所用大模型的风险评估标准极为严苛,目前大模型备案申请处于暂停状态,意味着银行无法以自有大模型名义直接申报完整备案。

但这并不等于没有可行路径。实际上,算法备案和大模型登记仍是当前阶段切实可行的合规通道。

典型案例:某大型国有银行“智能对话助手”

| 备案类型 | 算法备案(生成合成类) |

| 应用场景 | 根据用户输入内容,自动生成资讯解读、活动说明、操作指引等文本信息 |

| 备案编号 | 网信算备XXXXXXX号 |

该案例表明:合理设计应用场景,有助于显著降低合规门槛,使项目更易通过审核。

四、实操路径解析:如何推进合规落地?

路径一:算法备案(适用于自研或定制化AI功能模块)

适用情形:银行自主研发的文本生成、语音合成、智能推荐等功能模块。

操作流程(全程线上办理):

- 主体注册:登录“互联网信息服务算法备案系统”,完成企业资质认证;

- 算法填报:选择“生成合成类”类别,填写模型原理、训练数据来源、实际应用场景等信息;

- 提交材料:

- 《算法备案承诺书》

- 《落实算法安全主体责任基本情况》

- 《算法安全自评估报告》(重点材料,需涵盖金融特有风险点)

- 《拟公示内容》

- 审核与公示:网信部门通常在30个工作日内完成审查,通过后须在官网或App显著位置展示备案编号。

关键提示:《算法安全自评估报告》是审核重点,应详细阐述数据来源合法性、内容过滤机制、应急响应预案等内容。

路径二:大模型登记(适用于调用第三方已备案模型)

适用情形:银行通过API接口调用如通义千问、文心一言等已取得国家备案的大模型,并将其集成至对外服务场景(如智能客服)。

操作要点:

- 向所在省级网信办提交登记申请;

- 提供与第三方大模型服务商之间的调用协议;

- 注明所调用模型的原始备案编号;

- 清晰说明本机构在内容审核、用户反馈处理、风险应对等方面的主体责任。

优势分析:此路径流程简化、周期短、成本低,已成为当前银行实现合规上线的主流选择。

结语:窗口期≠停滞期,合规准备正当其时

尽管银行大模型的直接备案通道暂时关闭,但监管释放的信号非常明确:不是禁止发展,而是要求更加安全、规范地推进。

当前正是银行夯实AI合规基础的最佳时机,建议从以下方面着手:

- 全面梳理现有AI应用场景,识别合规需求;

- 提前准备《算法安全自评估报告》等关键材料;

- 优化模型输出透明度,例如引入RAG技术,标注信息来源;

- 联合专业服务机构,提升备案材料质量与申报效率。

当政策窗口重新开启之时,准备充分的银行将率先抢占AI金融发展的战略高地。

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号