作者:牛播坤,华创证券首席宏观分析师;甄茂生。文中观点仅反映演讲者研究和学术观点,不代表见闻立场,不构成投资建议。

德国住房“奇迹”的无奈与代价

德国房价不论是涨幅还是波动都在全球主要经济体中处于最低的水平,低波动和德国在社会合作租赁和抑制金融投机方面的成功实践密不可分,非常值得国内借鉴。

但过低的涨幅、尤其是 1995-2006年席卷全球的地产泡沫中德国房价不升反跌,在相当程度上映射的是其疲弱的经济基本面,德国最终借道出口来分享全球地产盛宴,这并非没有代价,且难以复制。

“房住不炒”的定位下,抑制房价偏离基本面的过度波动是应有之义,但基于基本面的房价低迷并不能成为我们借鉴的理由。

1

德国住房“奇迹”

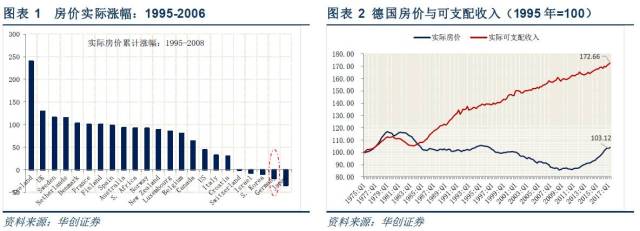

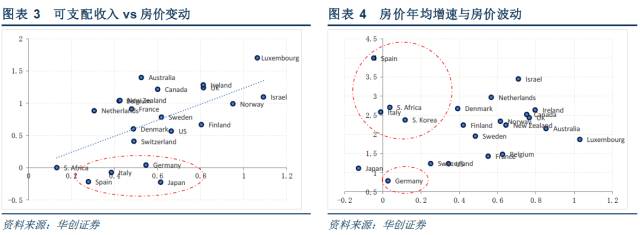

德国是发达经济体中房价最为稳定且涨幅最低的国家。上世纪90年代中期至次贷危机爆发,地产繁荣席卷全球,德国在全球主要经济体中是少有的例外。1995年至2008年,德国名义房价微跌4%,实际房价更是累计下跌19%,美国、英国、法国和西班牙实际房价分别上涨44%、129%、100%和98%,最为疯狂的爱尔兰更是飙升240%。同期实际房价下跌的日本、韩国和以色列都是处在前期地产泡沫破灭后的调整期,而德国在80、90年代房价总体平稳,1995-2008年的房价持续走低尤为特殊。

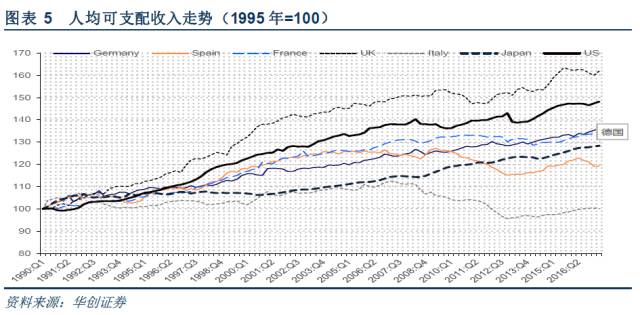

从更长的时间跨度来考察,1975年至今,德国人均可支配收入累计上涨73%,实际房价仅上涨3%。同期涨幅不及德国的西班牙、意大利和日本等国房价波动剧烈,都曾经历地产泡沫,并因地产泡沫后的深跌拖累了长期房价涨幅,而德国房价的波动性处于最低的水平。换言之,不论是短期波动还是长期涨幅,德国都是发达经济体中房价最为稳定的国家。

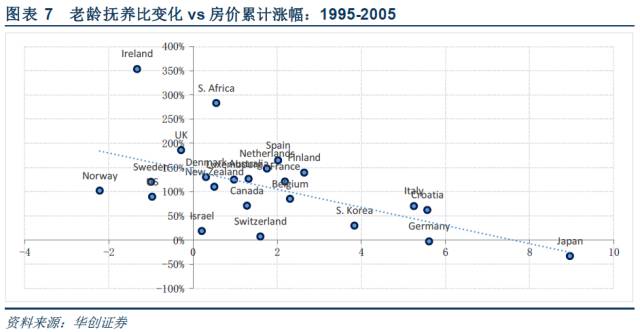

稳定的房价并没有拖累德国的长期经济增长。地产被视为周期之母,楼市的繁荣会直接拉动地产投资,并通过财富效应和抵押品效应等促进消费,失去了地产这一增长引擎的德国,其经济增长是否会滞后于其它经济体?并没有。以1990年为基期,截止2017年1季度,德国在这27年间的人均可支配收入累计增幅虽不及英美,但在欧洲大陆居于前列,略高于法国,远高于西班牙和意大利。2000-2005年的地产泡沫期间,德国经济增长的确一度滞后于西班牙和法国,但泡沫破灭后很快迎头赶上乃至反超。

2

失落的欧洲病人:1995-2006

把时钟拨回到1995-2006年,德国又是另一番景象,曾在二战后创造经济奇迹并引领欧洲复兴的德国从上世纪90年代中叶开始经济增长持续乏力。1995年时德国不仅在经济总量上是欧洲第一大国,人均GDP也居欧洲前列,而在之后的10年间,虽然经济总量因庞大的人口规模始终领跑欧洲,但经济增速持续滞后于英、法、西、意等国,德国经济总量在欧元区的占比从34.5%下滑至2006年的26.8%。

关于这一时间德国经济的相对疲软有诸多解释,如过高的福利、未能有效应对东欧的冲击等等,这里不再展开,我们重点关注和房价走势也密切相关的另一个因素:人口老龄化。1995-2005年,德国是全球人口老龄化速度最快的国家之一,2005年老人抚养比达30%,老龄化程度和日本、奥地利等国一道居于世界前列。人口的快速老化在制约经济潜在增速的同时也抑制了房价上涨,老人抚养比的变化对房价的变化有着非常强的解释力,从这个角度来观察,德国房价的滞涨并没有那么特殊。

经济的持续相对疲软也削弱了德国对移民的吸引力。德国住房制度在供给端很值得国内学习,通过在战后大规模兴建住宅,进入80、90年代住房供需在总量上已基本平衡,移民在边际上成为增量需求的主要来源之一,从而使得德国房价走势和新增外来移民的变化呈现同步的同步性。德国在这一时期对外来移民的吸引力大幅降低,新增移民数量不及19995年,和英国、西班牙以及法国等国移民高增形成鲜明的反差,这也在一定程度上抑制了房价的上涨。

当前饱受赞誉的租赁模式也一度成为经济增长的绊脚石。从美国、英国到西班牙,都不难看出地产繁荣对消费、投资乃至整体经济的拉动,但在德国,地产对经济的拉动似乎失灵了。以2010年以来德国房价上涨为例,我们并没有观察到在别国普遍存在的房价上涨拉动消费的迹象。这和德国较为保守的文化和金融制度密切相关,也和高租赁占比不无关系。对于德国这样租赁住房占比达50%的国家来说,财富效应有限,居民也难以借道金融将住房增值用于消费,而房价上涨后租金也会跟进上涨,最终甚至会抑制、而不是提振非住房消费,这意味着德国不具备通过鼓励住房自由、进而提振经济增长的条件。

3

突围之道:借道出口分享全球地产盛宴

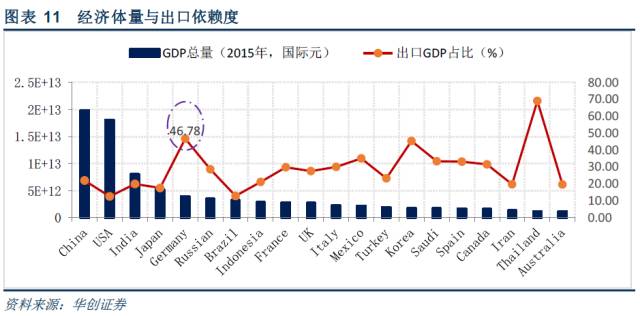

人口快速老化和高租赁占比使得德国很难像英国和西班牙那样通过鼓励住房自有提振经济增长,德国选择了借道出口分享全球地产盛宴,这铸造了德国在稳定的房价之外又一个重要的特征:大国经济、小国出口。就其经济体量而言,德国无疑是全球经济大国,但高达47%的出口依赖度通常只有小型开放经济才能实现,与其经济体量极不相乘。

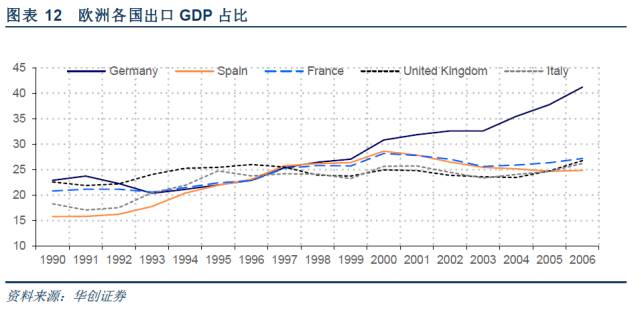

经济对出口依赖度快速攀升。上世纪90年代初,德国和西班牙、法国、英国的出口依赖度(出口GDP占比)均在20%左右,之后德国持续攀升,而西班牙、法国稳中略降,截止2006年,德国的出口依赖度已超过40%,法国、西班牙、英国依旧停留在20%的水平。在上述各国将劳动力和金融资源导向地产市场时,德国在全球贸易和制造业的地位得以巩固和加强,并借道出口得以分享他国的地产盛宴。

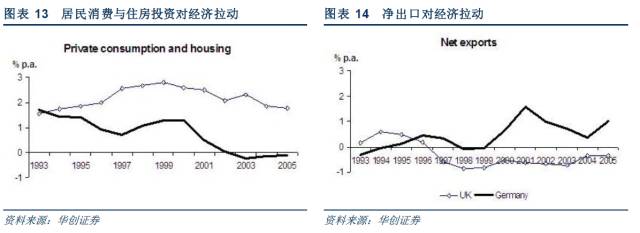

出口成为德国经济主要拉动力,消费持续低迷:90年代初,德国和英国两国居民消费与住宅投资对各自经济增速的拉动基本持平,英国的相对高增主要来自出口和非住房投资。之后居民消费与住房住宅对德国经济的拉动震荡下行,2002-2006年已滑落为负向拖累,对经济的拉动主要转为出口;这与英国截然不同,净出口对英国经济的拉动从1999起就转为负值,而居民消费和住房对经济的拉持续保持在2-3%的高位。

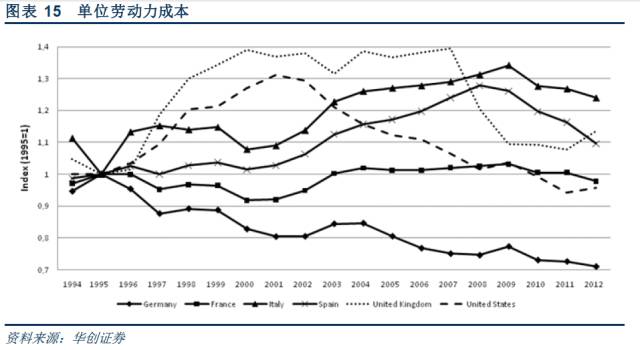

劳动力成本优势是德国实现出口突围的关键。单位劳动力成本,即经劳动生产率调整的薪资水平是衡量一国产业竞争力的重要指标。从单位劳动力成本来看,上世纪90年代初至今德国的相对竞争力在持续提升,法国基本持平,西班牙和意大利等国则在弱化。德国之所以能保持劳动力成本的相对优势,得益于施罗德政府的改革,如通过《哈茨法案》削减高福利、鼓励兼职等,同时劳动力市场也在自发调整,如工会组织在高失业率和产业外迁至东欧的威胁下愿意接受和劳动生产率进步基本保持同步的薪资增长。

4

德国住房“奇迹”的代价

收入分配恶化:上世纪90年代初,德国和西班牙、法国、英国等国劳动报酬在收入分配中的占比基本相当,之后至金融危机爆发,在全球化的推动下,各国劳动报酬占比均呈现趋势性走低,但德国回落的幅度最为显著。截止2007年,德国劳动报酬在收入分配中的占比已从1993年的78%降至66%。这与德国为提升产业竞争力削减高福利、降低公会议价权和产业外包至东欧密切相关,换言之,收入分配向资本倾斜是德国建立出口优势的必要代价。

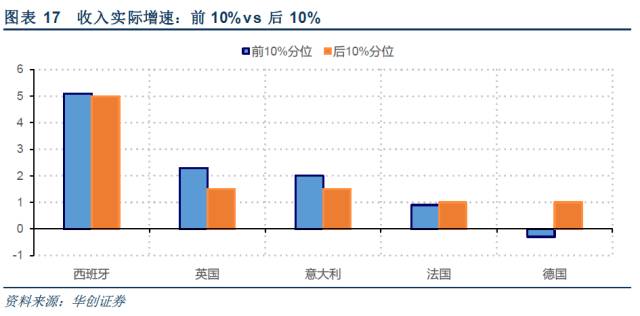

在劳动报酬占比整体走低的同时,收入分配也趋于恶化。作为传统的高福利国家、且拥有庞大的中产阶级,德国的收入不平等程度在欧美处于较低水平、但边际上不平等程度在加剧。1995-2005年,德国前10%分位家庭实际收入年均增长1%,虽不及西班牙5%的高增,和英国、法国以及意大利基本相当;但同期后10%分位家庭实际收入年均下跌0.3%,远不及上述其他三国,是四国中唯一录得负增长的国家。

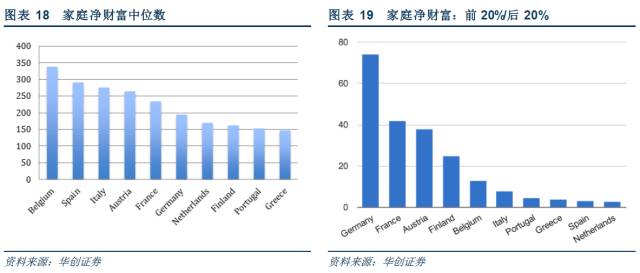

财富差距快速走阔:相比收入不平等在边际上的加剧,德国财富不平等程度从绝对水平上已居于欧洲前列。根据欧央行家庭财富调查的数据,欧元区各国中,德国家庭净财富(家庭财富-负债)的中位数(经家庭人口数调整)处于中等水平,但财富的分布是最不均等的。收入前20%的家庭,其占有的净财富是收入后20%家庭的74倍,远高于欧元区其他经济体,次高的法国也只有41倍。

进一步观察住房净财富,1995-2005年,德国房价和收入增速持续背离,名义房价基本平稳,名义收入累计增长70%以上,但住房财富收入比并没有降低,十年间仍在稳步提高,与日本形成鲜明反差,日本在这一时期房价也持续低迷,住房财富收入比随之走低。我们认为这一数据表明德国富裕阶层普遍在境外购置房产。

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号