私募产品的供应能力取决于银行资金供给能力与资产配置能力,变局初期主要是资金供给能力的竞争,具有充足私人银行客户储备的银行具有先发优势。资产配置主要考量标准化资产投资与包括非上市股权、另类投资在内的非标准化资产配置能力,在资管变局的开端银行业差异并不显著。而在资金募集上面向合格投资者的限制则从资金供应上为行业设立分水岭,合格投资者与银行财富管理体系中私人银行客户的门槛具有较强一致性,另外私人银行客户具有更强的风险认知能力和主动配置意愿,对于非上市股权等私募资产配置具有更大配置需求。具有充足私人银行客户储备的银行在私募产品资金供应上具有先发优势。

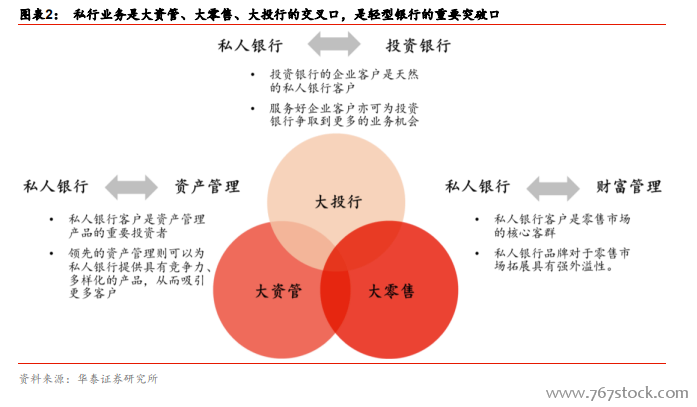

私人银行客户作为零售业务的顶层客群,对于零售、投行业务具有天然的联动作用。私人银行完善体系搭建对于高净值财富客户的经营管理具有较强延伸性,且私人银行作为零售的顶级品牌,识别度与客户粘性强,品牌外溢作用凸显,对于银行零售业务的推进亦具有较大助力。另外,私人银行客户较多为企业家,对于投行业务、对公业务具有多样化需求,以私带公,私行业务对于投行与对公业务条线亦能产生较强的联动作用。私行业务在大资管、大零售、大投行的交叉口属性,赋予其轻型业务典型特征,资本占用小,贡献中间业务收入,抗周期性较强,是轻型银行转型的关键突破口。

【备用下载】

银行资管系列-私人银行专题研究.pdf

(3.3 MB, 需要: 5 个论坛币)

银行资管系列-私人银行专题研究.pdf

(3.3 MB, 需要: 5 个论坛币)

乐晴智库搜集整理

百度 乐晴智库,更多深度行业研究资料

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号