研究动机

不同于指数的量价序列,个股的量价序列具有很强的噪声,因此直接在个股层面做择时是困难的,这也是业界一直以来试图解决的问题。本文受聚宽量化实验室近期发布的一文《行业指数择时大市值+低估值选股效果初探》启发,认为既然行业指数可以做RSRS择时,那直接在个股上做RSRS择时是不是也可以呢?因此,为了检验个股层面的RSRS择时效果,本文做了检验,并得出了一些结论。

指标计算及参数分布

1.RSRS指标计算

本文对于RSRS指标的计算参考了聚宽量化实验室的文章《行业指数择时大市值+低估值选股效果初探》

2.RSRS指标的参数分布

由于个股的量价序列具有较强的噪声,因此直接使用传统的指数RSRS择时的参数显然是不合适的。为了解决这个问题,也为了使研究结果更加稳健,我们对参数进行了设定。

参数1:买入阈值和卖出阈值设定为±0.6,±0.7,±0.8三组(正的买入,负的卖出)

参数2:回归样本长度:10 15 20 25 30五组

参数3:beta均值序列长度:110 220 440 660 880 1100六组(分别对应半年至五年)

因此,最终每支股票会有90中情况。我们最终对这90中情况进行了算术平均,作为最终的测试结果。

数据和策略

本文的数据来自聚宽的股票数据库。具体来说,使用get_price函数即可在回测平台和研究平台完成数据的提取。所需提取的字段为最高价、最低价。

策略逻辑为,当日的RSRS大于买入阈值时,全仓买入该股票;当日的RSRS小于卖出阈值时,空仓;当日的RSRS处于买入卖出阈值之间时,持有不动。

测试结果

我们将每支股票90组测试结果计算了平均值。接下来我们随机挑选了三支股票,展示了该个股的平均累计收益率与基准累计收益率曲线。

002359北讯集团累计收益率曲线

601200上海环境累计收益率曲线

601138工业富联累计收益率曲线

可以看到,几乎所有回测期间,净值倍数都大于1,且我们的结果是90组参数计算出来的平均值,说明择时还是有效果的。

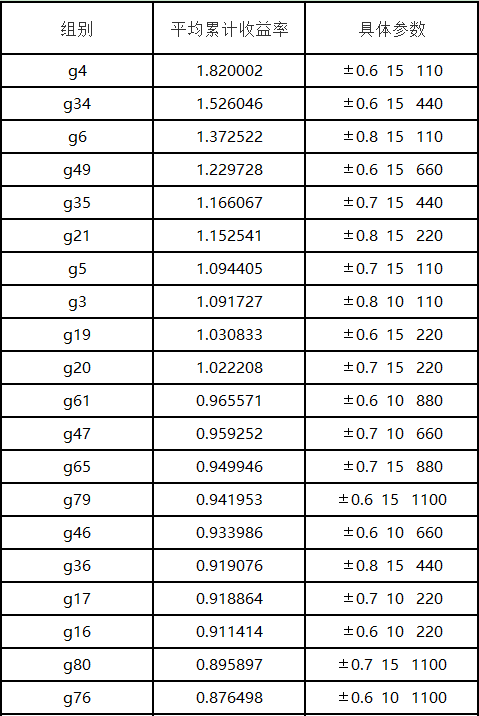

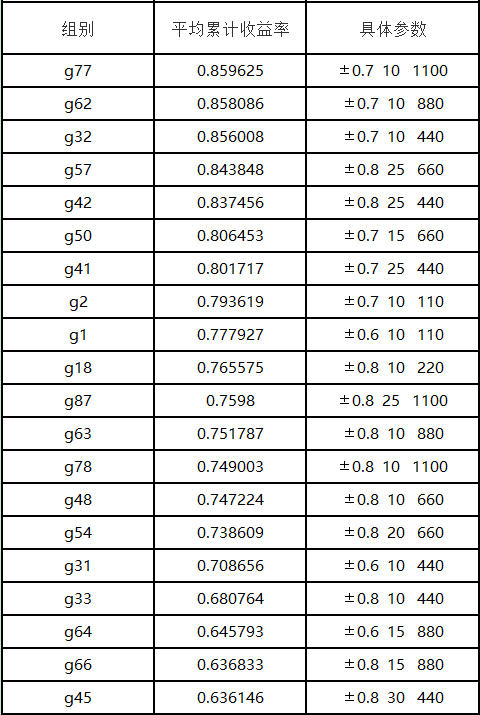

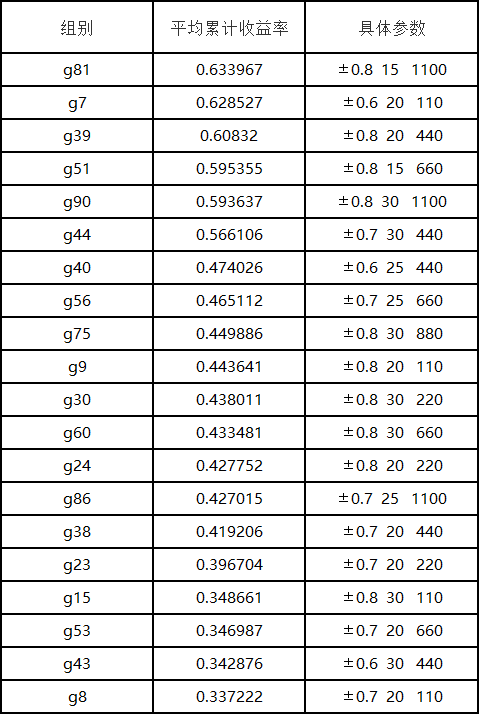

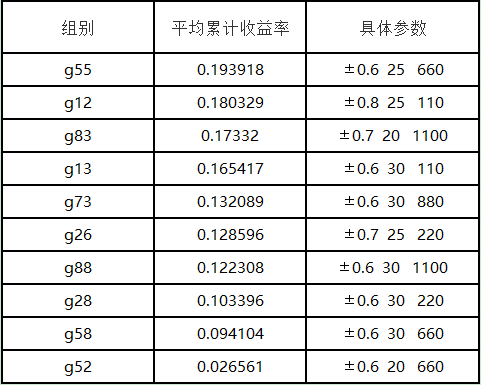

进一步地,我们想知道对于这800支股票,哪一组参数是最有效的。因此,我们计算了各个参数组合在800支股票上的累计收益率的平均值。

不同参数组合平均累计收益率

可以看到,最优的参数组合是第四组,具体参数为±0.6 15 110,而且收益较高的参数组合均为低beta均值序列长度。

再进一步,我们观察一下该组参数下所有股票跑赢基准的情况。结果喜人。有471支股票跑赢基准。这说明我们找到了一个对于大多数股票而言都较可以稳健盈利的参数。

再进一步,我们将这471支股票构建为一个投资组合,等资金分配,测试了在±0.6 15 110参数下的累计收益,将这471支股票的静态持有累计收益率作为基准。

同时,我们也测试了股票池里的所有800支股票在±0.6 15 110参数下做RSRS择时的平均绩效。

结论:进行了90组参数扫描后,最佳组的结果依然不能有效跑赢静态持有个股的基准,所以对于大部分股票来说,在个股上直接做RSRS择时效果是比较差的,这是因为个股的量价数据并不如指数稳健,个股的量价数据具有较强的噪声。

但是对于部分个股来说,RSRS择时是具有显著的超额收益的。这一现象说明,对于RSRS方法在个股上的应用,不能一棒子打死所有的个股,还是要有选择性地挑选出适合该方法的股票。另外,较低的beta均值序列长度是一个对于个股来说较好的参数。

点击【阅读原文】,查看完整研究源码~

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号