行业主要上市公司:捷顺科技(002609)、五洋停车(300420)、立方控股(833030)、蓝卡科技(834515)、安居宝(300155)、道尔智控(832966)、狄耐克(300884)等

本文核心数据:研发金额,专利数量,网点数量,营业收入,毛利率

1、中国智慧停车行业龙头企业全方位对比

智慧停车是智慧城市建设的重要组成部分,也是政策鼓励发展热点方向。目前,中国智慧停车运行的龙头企业分别是捷顺科技、五洋停车。2020年,捷顺科技、五洋停车的智慧停车业务营收规模均超过10亿元,属于中国智慧停车行业龙头企业。

2、五洋停车:智慧停车业务的布局历程

2001年,五洋停车在江苏徐州成立,前身为徐州五洋科技有限公司。2015年,五洋停车于深圳创业板上市,同年收购立体车库制造商——深圳市伟创自动化设备有限公司。2017年,收购机械式立体停车设备制造商——山东天辰智能停车有限公司,至此,停车设备制造版图已经形成。2019年,五洋停车收购国内最大的商业领域停车项目运营商——长安停车,开启停车运营业务。至今,五洋停车智慧停车业务形成了以伟创、天辰为核心的机械式停车设备制造板块和以长安停车为核心的停车运营板块。

3、五洋停车:智慧停车业务布局及运营现状

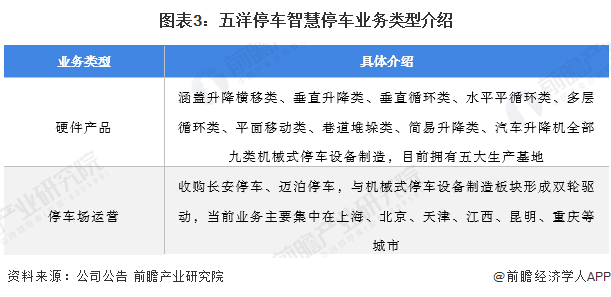

——智慧停车具体业务类型:机械式停车设备、停车场运营业务双协同

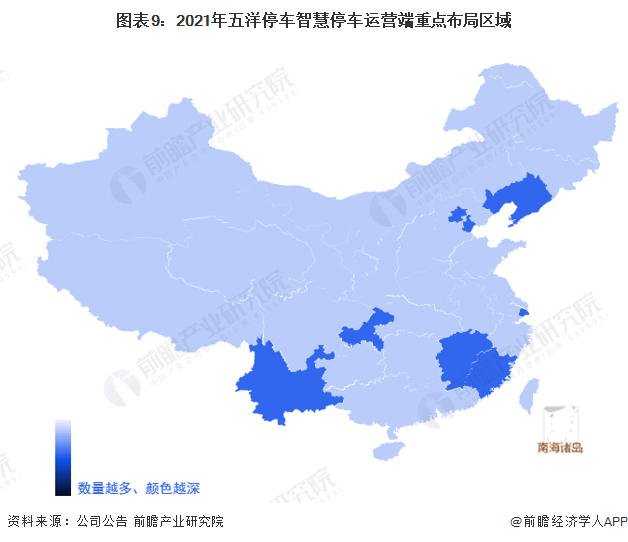

五洋停车智慧停车产品类型主要包括硬件产品、停车场运营两大业务,具备业务协同效益。硬件产品为机械式停车设备,公司目前拥有五大生产基地,属于机械式停车设备龙头制造商;停车场运营主要依托收购而来的长安停车、迈泊停车进行运营,当前业务布局主要在上海、北京、天津、江西、昆明、重庆等城市。

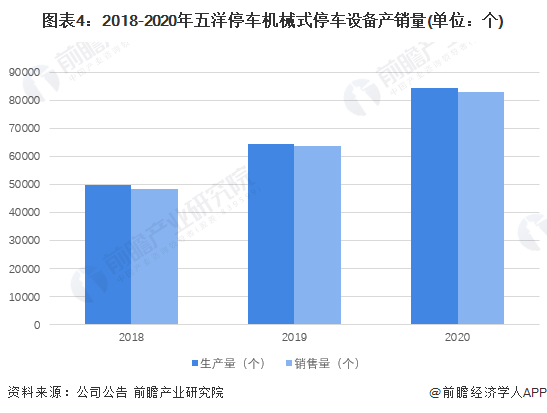

——机械式产销量:业务整合效果凸显,产销势头良好

2018-2020年,五洋停车机械式停车设备产销量同步快速增长,产销基本平衡,企业库存量少,表明企业机械式停车设备销售情况良好。2020年,公司销售机械式停车设备83009个,同比增长30.09%,公司机械式立体停车设备销售保持良好势头。

机械式停车业务主要是通过对伟创和天辰的生产流程整合,在生产区域上进行了专业化分工、分模块响应,有效缩短了生产与交货周期,提升了资产周转率,从而确保了销售规模与业绩的持续增长。

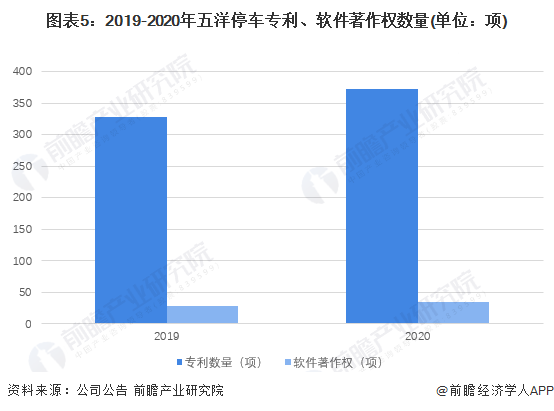

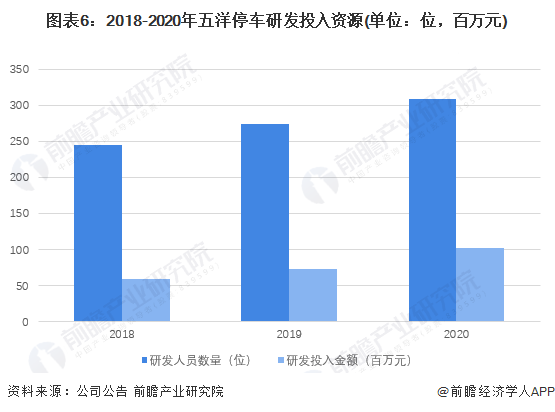

——研发实力:现有专利数量多,研发投入快速增长

智慧停车行业不仅仅是简单提供车场硬件设备,其不断由“能停车”向“慧停车”方向发展,开始扩展到围绕“人、车、场”的大数据应用,包括拥堵预警、车位预约、车位共享、动态价格、用户行为预判等,因此,企业的研发实力将是未来能否制胜的关键因素。

从专利、软件著作数量来看,2020年五洋停车专利达372项,软件著作权达35项,当前研发实力较强。从研发投入来看,2018-2020年,五洋停车研发人员、研发金额逐年增加,并且增速迅猛。2020年,公司研发投入超过1亿元,可见公司近年来十分重视技术研发,未来竞争实力较强。

——销售资源:销售资源较为丰富,但布局规划性有待加强

从分支机构/销售网点的数量来看,五洋停车拥有100多家销售网点,子公司或参股公司达到16家。五洋停车销售网点较多,企业业务销售规模较强。

从公司营业收入区域来看,2020年,公司重点区域主要是华东、华南、华北区域。更进一步分析重点省市布局情况,可以看出,五洋停车资源的布局较为分散,这主要系因为五洋停车是通过收购模式开启停车运营业务的,因此业务布局缺乏最初的战略规划。当前,公司主要布局包括上海、北京、天津、江西、昆明、重庆,福建、辽宁等地。

4、五洋停车:智慧停车业务经营业绩

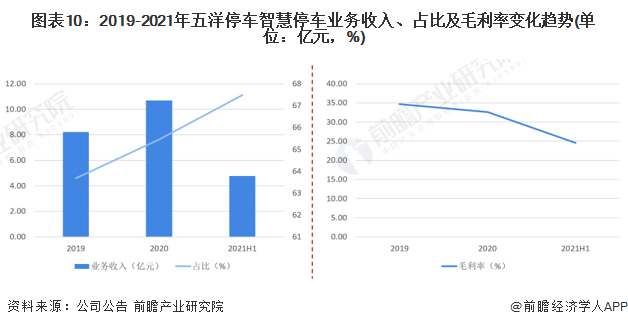

从智慧停车业务的经营情况来看,2019-2020,五洋停车的智慧停车业务收入稳定增长,这表明公司市场规模在逐步扩大,智慧停车业务占比在逐年提升,表明公司愈发专注于停车领域业务。由于行业经营特性,营业收入一般集中于第四季度确认,2021年上半年智慧停车营收规模仅4.76亿元,同比增长8.15%。

在毛利率方面,2019-2021年,公司毛利率水平呈现下降趋势,这主要系行业竞争有所加大所致。2021年上半年,五洋停车智慧停车业务毛利水平达到24.54%,主要系由于制造板块原材料成本大幅上升所致。

5、五洋停车:智慧停车业务发展规划

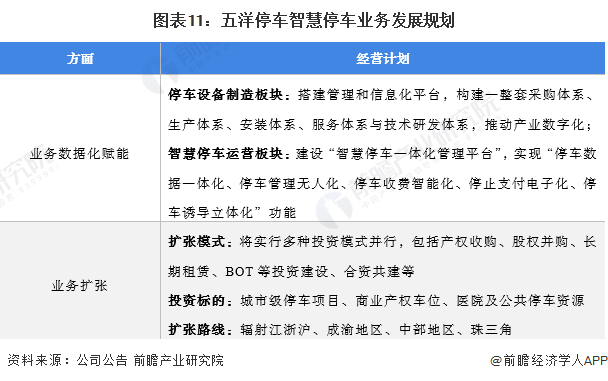

五洋停车智慧停车业务主要包括机械式停车设备制造、智慧停车运营两大板块。针对制造板块,公司将持续发挥旗下伟创与天辰的品牌协同效应,在规模和质量上继续保持行业龙头地位;针对停车运营板块,公司计划业务规模拓展提速,在存量基础上完成实质性的突破与发展。

具体来看,公司将从内外部两方面入手,内部实行业务数据化赋能、外部进行业务扩张,最终实现经营目标。具体经营计划如下:

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号