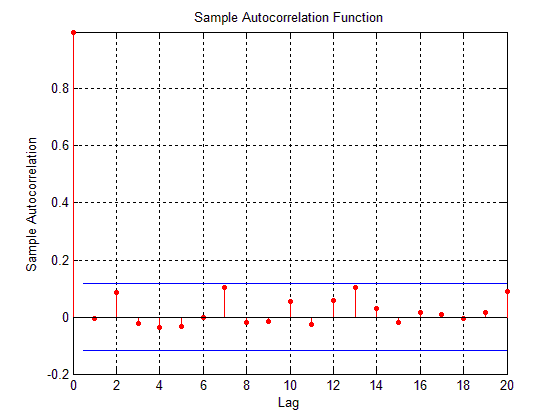

首先用autocorr函数画出了收益率平方的自相关图,如下

[size=0.83em]5 分钟前 上传

[size=0.83em]5 分钟前 上传下载附件 [size=0.83em](230.74 KB)

从

图上看收益率的方差并没有自相关性,然后用了matlab的arch检验函数archtest,结果lag在5,10,15上都不显著,也就是说不存在garch效应。

求问这是怎么回事呢?我更改了数据的范围,比如半年内、五年内,都是同样的效果。但是查了一些研究中国市场的论文,用garch的非常多,但是他们用之前并没有做garch检验,更多的是用了多种模型(比如EGarch),然后评价一下哪个模型更好。这样是否合理呢?

我换成标普500数据后,arch test就显著了

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号