根据我看书的结果,先做价格收益率序列Rt=lnPt-lnPt-1的平稳性检验,平稳后建立ARMA(p,q)模型,然后对ARMA模型进行LM检验,即是否存在ARCH效应。

先看下EVIEWS出来的期铜价格收益率序列的图形,直观来看是存在ARCH效应,也就是波动的积聚性。但是下面的实证确不尽人意,不知道是不是哪部有问题,请各位同学帮忙看看!!

步骤:1. 从EXCEL里面导入数据,期铜价格为fcu,然后在EVIEWS里面生成lnfcu,然后生成rcu,就是期铜价格的收益率序列(这步应该没什么错吧?)

2.点开rcu序列,view--correlogram滞后阶数填的是12,出现自相关和偏自相关系数图,来判断rcu序列是否存在自相关(见下图)

根据我的理解,只要最后一列的P值小于0.05,就说明序列存在自相关对不?那么这个图的结果显示一阶没有自相关,二阶及以后都存在自相关。

3.建立ARMA(p.q)模型,重点来了,请问根据上图如何确立建立什么样的ARMA模型?

书上的原则是:如果自相关系数拖尾,偏自相关系数p阶截尾,就是AR(p)模型;

如果自相关系数q阶截尾,偏自相关系数拖尾,就是MA(q)模型;

如果两个系数都拖尾,就是ARMA(p,q)模型

但上图根本看不出来几阶拖尾,几阶截尾的状况啊!!

然后我就感觉是ARMA(3,4)模型,(也根据AIC准则来判断了下),是不是就在命令框里输入ls rcu ar(2) ar(3) ar(4) ma(1) ma(2) ma(3) ma(4) (注意,这里没有ar(1),可不可以没有这项呢?)结果如下图:

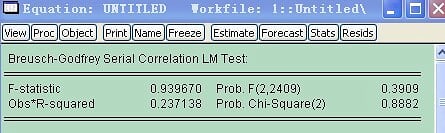

4.然后做残差序列的LM检验,在上图的窗口中点击view--residual tests--serial correlation LM test,结果如下:显然不存在ARCH效应,就是说期铜价格收益率序列不存在异方差模型,即不存在波动的积聚性。

各位好心的XDJM,来帮我看看啊!!!问题出在哪里呢??还是我的做法是对的呢?

我本意是要检验存在ARCH效应后,还要建立EGARCH模型来分析价格收益波动的杠杆效应,这都不存在ARCH效应,是不是就不能建立GARCH模型了啊???

附上自己整理的上海金属期货交易所的期铜、期铝和期锌的连三价格数据

2000.1.1-2009.12.31铜铝锌价格日数据(only 收盘价).xls

(623.5 KB)

2000.1.1-2009.12.31铜铝锌价格日数据(only 收盘价).xls

(623.5 KB)

雷达卡

雷达卡

京公网安备 11010802022788号

京公网安备 11010802022788号